O cálculo de imposto na nota fiscal é uma tarefa importante para todas as empresas, independente de seu porte ou setor.

Afinal, essa atividade está diretamente ligada ao cumprimento das obrigações tributárias impostas pela legislação, sendo, portanto, um elemento que requer precisão e competência para ser executado de forma correta.

Compreender este processo é indispensável não apenas para garantir a conformidade fiscal, mas também para assegurar a saúde financeira da organização.

No entanto, esta tarefa pode se tornar um grande desafio devido à complexidade da estrutura tributária brasileira, já que diversos impostos podem incidir sobre uma única nota fiscal, cada um com suas próprias alíquotas, regras e exceções. E, por isso, é tão importante saber como calcular cada imposto corretamente.

Quais impostos incidem sobre a nota fiscal?

Primeiramente, é importante entender que os tipos de impostos variam de acordo com o serviço prestado, o produto vendido e, também, com o regime tributário da empresa. Assim, é muito importante levar esse aspecto em consideração ao buscar informação de impostos na nota fiscal que você pretende emitir.

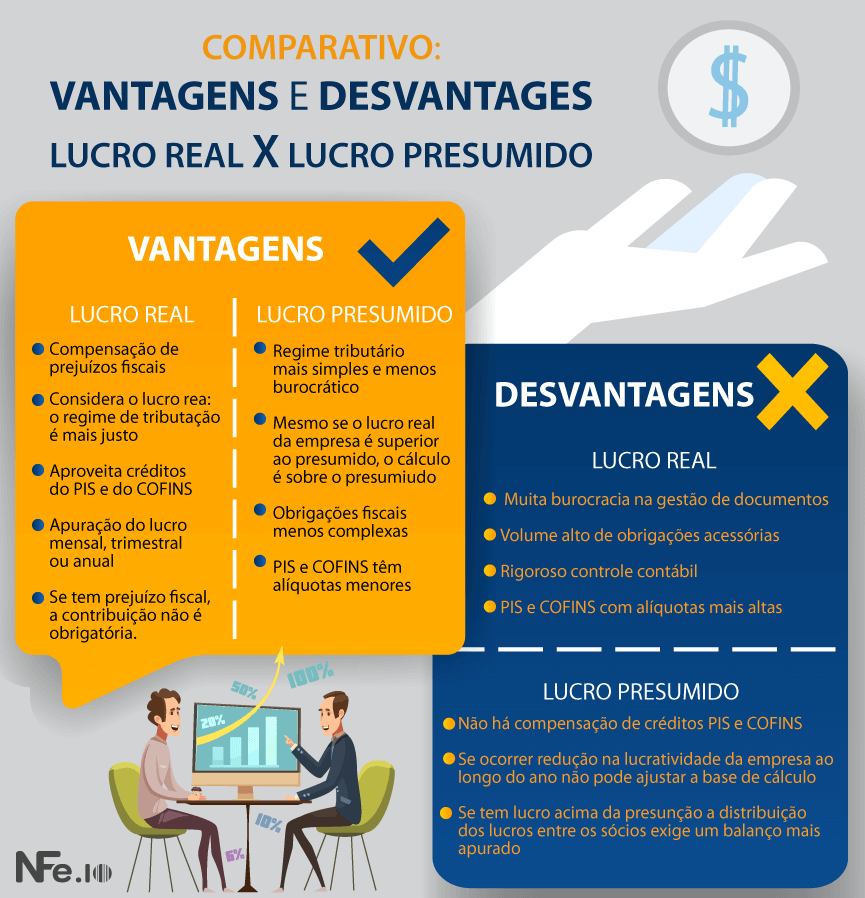

Quem adota o modelo de serviços pelo Lucro Presumido, por exemplo, tem algumas particularidades no cálculo de imposto. Inclusive, falamos da nota fiscal de serviços Lucro Presumido em um texto exclusivo sobre o assunto.

As outras duas opções seriam o Simples Nacional e o Lucro Real. A empresa que se enquadra no Simples Nacional recolhe vários impostos em uma mesma guia, conhecida como DAS (Documento de Arrecadação do Simples Nacional).

Dentre eles, estão: ICMS, IPI, COFINS, ISS, IRPJ e CSLL. São eles também que incidem sobre qualquer venda nos demais regimes tributários.

Vamos falar abaixo sobre cada um deles.

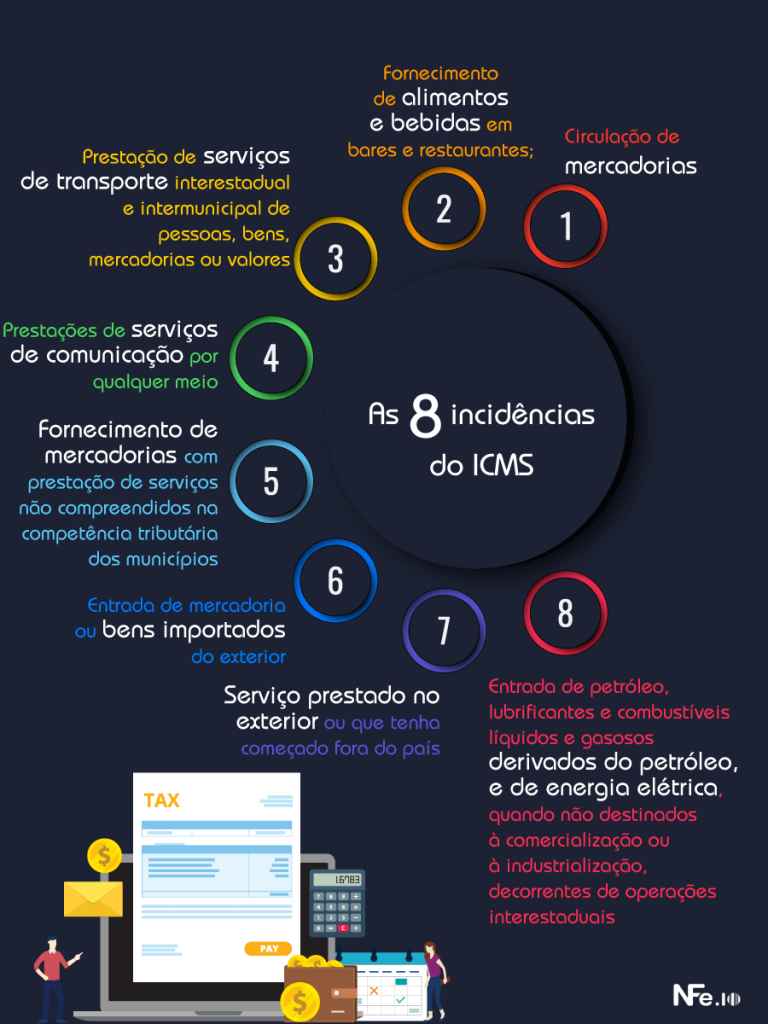

ICMS

O Imposto sobre Circulação de Mercadorias e Prestação de Serviços (ICMS) é o que mais impacta os empreendedores. Trata-se de um tributo estadual que incide sobre as movimentações de produtos e alguns serviços.

As alíquotas variam de acordo com as determinações dos estados envolvidos, mas geralmente ficam entre 17% e 18%.

Leia também:

- Tudo o que você precisa saber sobre a atual tributação do ICMS no e-commerce

- Como calcular ICMS de frete e evitar problemas com a Receita Federal

- Confira 8 dicas de como emitir uma nota fiscal complementar de ICMS e saiba o que você precisa fazer para executar essa tarefa corretamente

Abaixo, você pode ver como é a incidência da alíquota do ICMS em uma nota fiscal:

IPI

O Imposto sobre Produtos Industrializados (IPI) incide sobre as industrializações dos produtos, sejam brasileiros ou estrangeiros (no caso dos importados).

Ou seja, quando há qualquer operação que modifique o produto, seja em sua natureza, funcionamento, acabamento, finalidade ou aperfeiçoamento para consumo, incide o IPI sobre a transação de comercialização.

Mas aí vem aquela questão: quando não é preciso pagá-lo? Existe alguma exceção? Somente em casos em que as matérias-primas não tiveram nenhum tipo de modificação, desde a fabricação, não é preciso pagar o tributo.

Veja mais:

- Como calcular o valor de um produto na nota fiscal baseado no IPI e no frete? Aprenda cada etapa!

- Como calcular imposto de produto importado? Aprenda o cálculo, os motivos da cobrança e veja quais mercadorias estão isentas

- O que é nota fiscal de produto? Descubra tudo sobre esse documento e o passo a passo de como emiti-lo

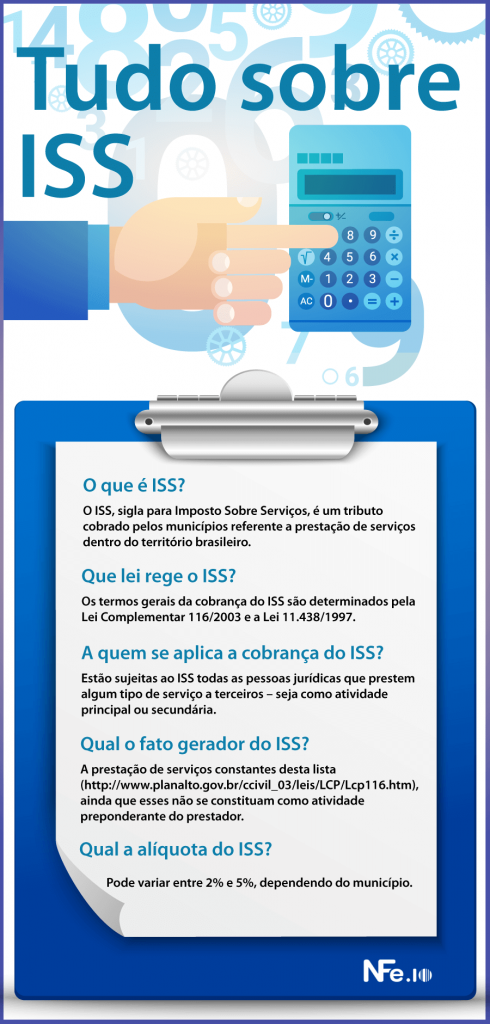

ISS

O Imposto sobre Serviços (ISS) deve ser pago tanto por empresas quanto por profissionais autônomos que emitem nota fiscal de serviços.

Esse imposto é de competência municipal e é recolhido, portanto, na cidade em que o serviço foi prestado.

Na comparação, enquanto a alíquota do ICMS é definida pelo estado, o ISS é definido pelo município. Sua alíquota costuma variar entre 2% e 5% sobre o valor do serviço prestado.

Leia mais:

- Como calcular ISS de Nota Fiscal de Serviço? Aprenda a fórmula, como aplicar e a maneira certa de recolher esse imposto

- Como recolher o ISS: tudo que você precisa saber sobre o imposto de serviços

- Você sabe como calcular o ISS? Aprenda antes que isso prejudique sua empresa

Veja mais sobre o ISS neste infográfico:

IRPJ

O Imposto de Renda de Pessoa Jurídica (IRPJ) usa como base de cálculo o lucro da empresa. Isto é, a alíquota incide sobre a lucratividade do negócio.

Quando você opta pelo Lucro Presumido, o estado cria a presunção do quanto sua empresa tem de lucro e, em cima dessa presunção, é inserida a alíquota do IRPJ.

Já no caso do Lucro Real, a incidência do imposto se dá sobre a demonstração real do lucro líquido da empresa. Logo, é um regime tributário interessante para as organizações que têm lucros menores do que o presumido pelo estado.

Veja um resumo de como calcular o IRPJ em cada um desses regimes tributários.

Lucro Presumido

- IRPJ de 15% para faturamento trimestral até R$ 187.500,00

- IRPJ de 25% sobre a parcela do faturamento trimestral superior a R$ 187.500,00

Baseado no faturamento da empresa, presume-se qual é o lucro. Essa presunção varia de acordo com cada atividade, mas, no comércio e indústria, ela é de 8% e, na prestação de serviços, gira em torno de 32%.

Para saber exatamente o percentual da presunção de lucro, é crucial consultar a tabela fornecida pelo estado.

Vamos imaginar um exemplo de uma indústria que fatura trimestralmente R$ 150 mil. Nesse caso, a alíquota do IRPJ aplicável é de 15%. Primeiramente, então, é necessário encontrar a presunção do lucro:

- Lucro Presumido = R$ 150.000 * 8% = R$ 12 mil

Agora, basta aplicar a alíquota do IRPJ sobre o Lucro Presumido:

- IRPJ = R$ 12.000 * 15% = R$ 1.800

Nesse exemplo, o valor a ser recolhido de IRPJ no trimestre será de R$ 1,8 mil.

Lucro Real

- IRPJ de 15% para Lucro até R$ 20.000,00 ao mês

- IRPJ de 25% para Lucro acima de R$ 20.000,00 ao mês

Confira em nosso blog: Lucro Real, Lucro Presumido ou Simples Nacional? Como escolher o regime tributário para sua empresa

Nesse exemplo, diferente do que acontece no Lucro Presumido, não há uma presunção do lucro da empresa. Aqui, a alíquota incide sobre o lucro real que é demonstrado em um DRE (Demonstrativo do Resultado do Exercício).

Vamos imaginar que uma empresa tenha um lucro líquido de R$ 15 mil no mês. Nesse ponto, a incidência do IRPJ é sobre o lucro apresentado e não sobre o faturamento e nem a presunção do lucro. Assim sendo, o cálculo é:

- IRPJ = R$ 15.000 * 15% = R$ 2.250

Lucro Real ou Lucro Presumido? Qual desses dois regimes tributários é o mais indicado para seu negócio? Confira algumas dicas:

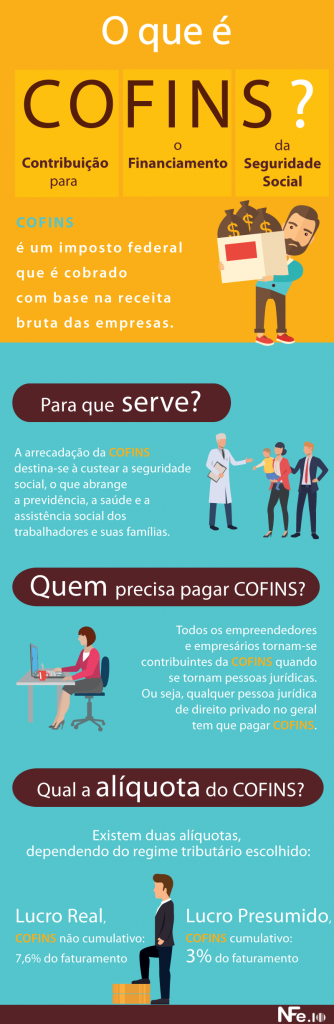

COFINS

A Contribuição para o Financiamento da Seguridade Social (COFINS) é um tributo federal que varia de acordo com a receita da empresa. Esse cálculo usa como base o faturamento bruto e serve para financiar a saúde, previdência e assistência social.

A base de cálculo é adquirida justamente pelas notas fiscais, ao somar todas as já emitidas, aferindo-se o faturamento bruto.

Veja também: O que é COFINS e como calcular o imposto em sua empresa

Abaixo, você pode ver um pouco mais a fundo o que é o COFINS:

CSLL

A Contribuição Social sobre o Lucro Líquido (CSLL) se destina ao financiamento da seguridade social e também é cobrada com base no lucro líquido de notas fiscais de produtos vendidos ou serviços prestados pela empresa.

No caso de empresas que optarem pelo regime tributário do Lucro Real, o imposto recai antes do Imposto de Renda.

Este post também pode interessar você: Você sabe o que é CSLL e como calcular sob os 3 regimes de tributação?

No infográfico abaixo, veja todas as informações sobre o CSLL:

PIS ou PASEP

Ainda há o Programa de Integração Social (PIS) – destinado ao setor privado – e o Programa de Formação do Patrimônio do Servidor Público (PASEP).

Ambos são cobrados sobre as vendas e usados para financiar o seguro-desemprego e abono salarial de trabalhadores.

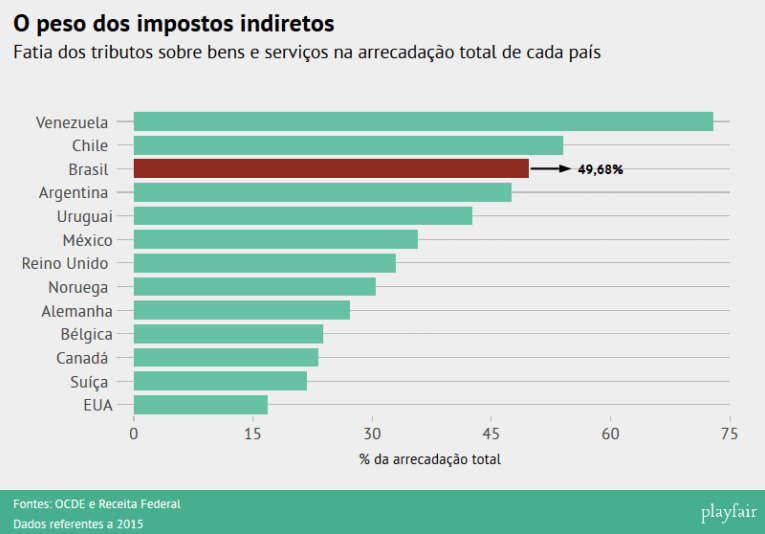

CURIOSIDADE: confira esse gráfico divulgado pelo Jornal Contábil que mostra quanto cada país cobra de impostos sobre produtos e serviços:

Entendendo os impostos, taxas e contribuições

Conforme vimos nas explicações de todos esses tributos e impostos sobre notas fiscais, uma única nota gera tributos que serão acertados com a Receita Federal, a Secretaria da Fazenda (SEFAZ) do estado ou mesmo a prefeitura do município onde está localizada a empresa.

Por isso, entender tudo sobre imposto de notas fiscais se torna essencial para pagar sem erros que trazem dores de cabeça no futuro. Aliás, se sua empresa tem uma política de compliance definida, essas informações precisam ser do conhecimento de todos.

Você pode verificar os impostos e contribuições retidos diretamente na nota fiscal, em que devem estar informados um a um.

Saiba mais: O que é nota fiscal de remessa? Veja as 7 situações em que é necessário emiti-la

Como calcular os impostos de uma nota fiscal?

Saber como calcular o imposto na nota fiscal pode ser um desafio para muitos empreendedores e gestores de negócios. O segredo para não errar é definir claramente qual a porcentagem de imposto devido em cada uma das notas fiscais emitidas.

Por quê?

Porque cada estado e município apresentam variações dessas percentagens, definidas por suas legislações. Além disso, dependendo do regime tributário adotado pela empresa, a porcentagem também pode mudar.

No Brasil, é bastante complexo saber como calcular o imposto da nota fiscal.

Geralmente, esses tributos são calculados com base no valor total multiplicado pela alíquota daquele determinado imposto, um a um. As tabelas devem ser verificadas com os órgãos oficiais de cada estado e município.

Tanto a COFINS, como o ISS, o IRPJ e a CSLL vêm especificados em qualquer nota fiscal, individualmente. Já o ICMS e o IPI serão embutidos na venda de produtos.

Lembrando sempre que, dependendo do serviço ou produto oferecido, assim como do regime tributário da empresa, as alíquotas podem ser modificadas.

Quanto se paga de imposto na nota fiscal? Veja um exemplo!

Considere uma indústria que está instalada no estado de São Paulo e que seja optante pelo Lucro Presumido. Considere que ela precisa emitir uma NF no valor de R$ 2.000,00. Portanto, o cálculo do imposto será:

- PIS: 0,65%;

- COFINS: 3%;

- CSLL: 9% sobre a base de cálculo do Lucro Presumido (12% para indústria);

- IRPJ: 15% sobre a base de cálculo do Lucro Presumido (12% para indústria);

- IPI: vamos considerar uma alíquota de 10% neste exemplo;

- ICMS: 18% no estado de São Paulo;

- ISS: como a empresa é uma indústria, ela não paga ISS, pois este é um imposto sobre serviços.

Nota-se que as alíquotas de PIS e COFINS são menores para o regime de Lucro Presumido se comparadas ao Lucro Real, que são 1,65% e 7,6% respectivamente.

Cálculo dos impostos federais

- PIS = 2.000 * 0,65% = R$ 13,00

- COFINS = 2.000 * 3% = R$ 60,00

- CSLL = 2.000 * 12% (presunção de lucro) * 9% (alíquota) = R$ 21,60

- IRPJ = 2.000 * 12% (presunção de lucro) * 15% (alíquota) = R$ 36,00

- IPI = 2.000 * 10% = R$ 200,00

Cálculo do imposto estadual

- ICMS = 2.000 * 18% = R$ 360,00

Considere agora que o custo da mercadoria vendida dessa NF seja de R$ 1.000. Portanto, a empresa tem um crédito de ICMS de R$ 1.000 * 18% = R$ 180. Então, é preciso encontrar o ICMS efetivo:

- ICMS efetivo = ICMS saída – ICMS entrada

- ICMS efetivo = R$ 360,00 – R$ 180,00

- ICMS efetivo = R$ 180,00

Com base nesses cálculos, somando todos os impostos temos:

- R$ 13,00 (PIS) + R$ 60,00 (COFINS) + R$ 21,60 (CSLL) + R$ 36,00 (IRPJ) + R$ 200,00 (IPI) + R$ 180,00 (ICMS efetivo) = R$ 510,60

Isso significa que do valor total da nota de R$ 2 mil, R$ 510,60 são referentes a impostos, considerando as alíquotas usadas neste exemplo e o abatimento do ICMS de entrada.

Como automatizar o cálculo de impostos da NFe?

Realmente, não é fácil saber tudo sobre nota fiscal. Mas e se você fizesse esses cálculos automaticamente sem ter que esquentar a cabeça? Pois é, existe uma forma simples de fazer isso: automatizando a emissão das notas com um software de gerenciamento.

Assim, todas as informações passam a estar detalhadas, as NFes podem ser enviadas automaticamente para os clientes e o ganho será em tempo, qualidade de serviço e produtividade.

Confira: Saiba como emitir nota fiscal em contingência passo a passo

Use um gerenciador de notas fiscais e facilite sua gestão

Ao automatizar a gestão de suas notas fiscais, o cálculo dos impostos, a emissão, a geração de arquivos HTML e XML e, também, seu envio por e-mail para os clientes são feitos automaticamente.

Aliás, um sistema de gerenciamento de notas fiscais, como o NFE.io, tem um painel de controle com seus dados mensais de faturamento. Isso possibilita emitir notas de mais de um CNPJ e para diferentes prefeituras sem sair do sistema e, caso o site da prefeitura esteja fora do ar, as notas são reenviadas, até que a emissão seja realizada.

Gostou? Então, visite nosso site, conheça a solução e solicite um orçamento sem compromisso.