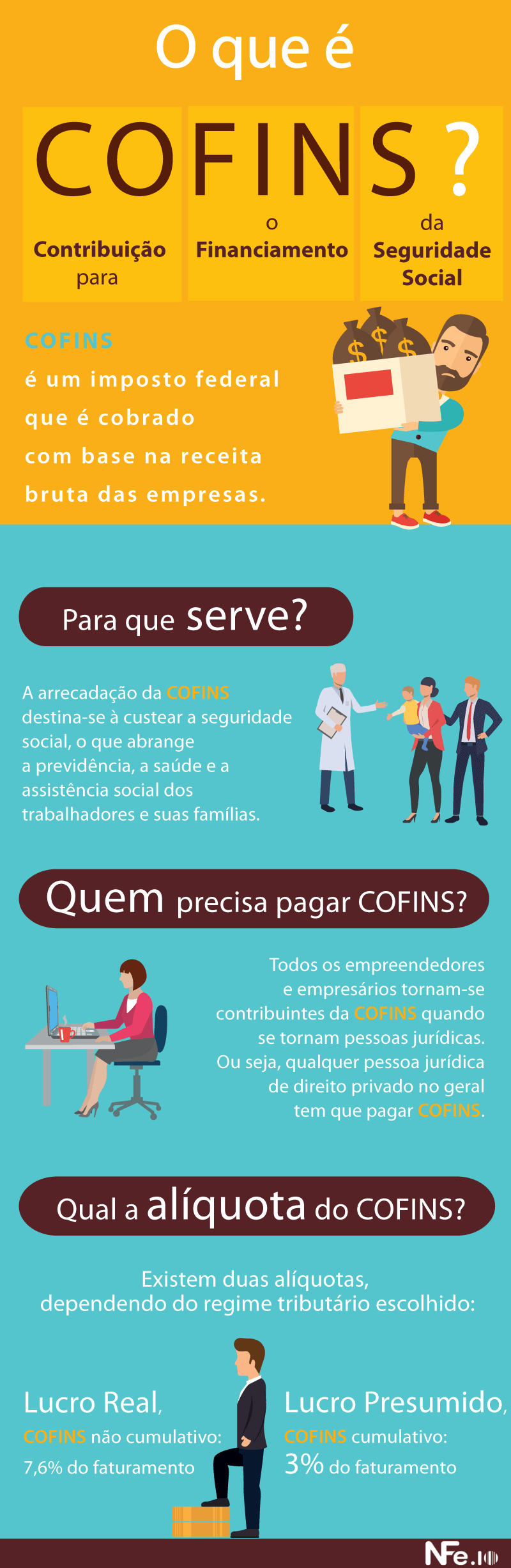

COFINS é um imposto federal cobrado com base na receita bruta das empresas. A sigla significa Contribuição para o Financiamento da Seguridade Social. Assim, a COFINS é usada para financiar a seguridade social, isto é: a previdência, a saúde e assistência social dos trabalhadores.

A verdade é que por mais que você queira, às vezes fica difícil entender como funcionam todos os tributos que é preciso pagar para manter sua empresa funcionando corretamente, não é mesmo?

Nessa contexto, como gerenciar sua rotina tributária sem correr riscos de multas?

Está cansado de emitir suas notas fiscais uma por uma?

Na NFE.io é possível se livrar dessas tarefas repetitivas através de integrações com meios de pagamento, plugins, planilha do excel ou conectando diretamente com a nossa API.

Apesar disso ser realmente complicado, conhecer quais são os principais impostos é muito importante para que você entenda de fato para que eles servem e como são cobrados. E se fôssemos fazer uma lista de tributos a estudar, a COFINS estaria no topo dela.

Já em março de 2018, a Receita Federal informou que a arrecadação de COFINS (junto com o PIS) havia aumentado mais de 10% em um ano.

Somente com esses tributos, havia somado R$ 23,5 bilhões no período de março de 2017 até o ano seguinte.

Você também contribui para essa arrecadação, mas não sabe para que exatamente serve? Afinal, o que é COFINS e para que serve?

Veja todas as explicações em nosso texto e aprenda também como calcular a COFINS!

Veja também: Conheça os 3 tipos de planejamento tributário e dê início à redução de impostos com estas 8 dicas!

O que é COFINS e para que serve? E o que quer dizer COFINS, afinal?

Primeiramente, vamos começar pelo detalhamento da definição do que é COFINS.

Você sabe o que quer dizer COFINS? A sigla significa Contribuição para o Financiamento da Seguridade Social.

O que quer dizer que a COFINS serve para financiar a seguridade social, aquela que abrange a previdência, saúde e assistência social do indivíduo.

Trata-se de um imposto federal, que é cobrado com base na receita bruta das empresas.

Quer mais dicas sobre o que é PIS e COFINS? Então confira este vídeo da SimTax:

Quem precisa pagar COFINS?

Sem conhecer todos os detalhes sobre os impostos que paga, fica impossível procurar maneira de reduzir seus custos nessa área. Será que você precisa mesmo pagar o COFINS?

Na verdade, quase todos os empreendedores e empresários tornam-se contribuintes da COFINS quando se tornam pessoas jurídicas (PJ). Ou seja, qualquer pessoa jurídica de direito privado no geral tem que pagar COFINS.

Mas dissemos “quase” porque existem exceções.

E quais seriam essas excessões ao pagamento da COFINS?

São as microempresas ou empresas pequenas que têm como sistema tributário o Simples Nacional. A regra, na verdade, existe há mais de 10 anos, conforme indica a Lei Complementar 126/2006.

Nesses casos, as empresas acabam pagando através de um sistema de tributação unificado. Assim, se facilita muito os cálculos dos impostos em geral e reduz a carga sobre elas.

Por outro lado, caso você não seja um microempreendedor, a COFINS será sempre obrigatória.

Leia também: Como calcular o Simples Nacional na nova regra de 2018

Os dois regimes da COFINS: cumulativo X não cumulativo

COFINS é um imposto que incide sobre o faturamento mensal das empresas, mas vigora em dois tipos de regimes diferentes. Há o regime cumulativo e o regime não cumulativo.

Além de saber o que é COFINS, você precisa prestar atenção neste detalhe, já que a alíquota de pagamento varia de acordo com o enquadramento da empresa e como é feito o recolhimento do valor.

A primeira grande diferença entre o regime cumulativo e não cumulativo está na alíquota. No cumulativo, ela é de 3% em cima do faturamento, enquanto no não cumulativo, a alíquota é de 7,6%.

O valor parece menor na primeira opção, porém é a segunda que permite que empresas utilizem créditos de várias formas para deduzir valores devidos. O cumulativo não permite desconto algum de créditos.

Como diferenciar? Na verdade, é bem simples:

- O recolhimento cumulativo é feito por empresas que adotaram o regime de tributação de Lucro Presumido;

- O recolhimento não cumulativo é feito por empresas que adotaram o Lucro Real como regime de tributação.

O benefício do recolhimento da diferença entre débitos e créditos calculados com o regime não cumulativo inclui, por exemplo:

- as aquisições de bens pela empresa para a revenda,

- as despesas referentes ao imóvel onde acontecem as atividades da empresa (aluguel, equipamentos ou energia elétrica),

- as compras de insumos para a fabricação de produtos;

- os custo de armazenagem de mercadorias comercializadas pelo negócio.

Para saber quais dos dois regimes é melhor, você deve fazer alguns cálculos.

Geralmente, empresas que têm custos fixos elevados se beneficiam do regime tributário do Lucro Real. Confira se esse é o seu caso e faça as contas com calma para se certificar de que está fazendo a escolha certa.

Confira em nosso blog: Quais são os impostos na nota fiscal de serviços Lucro Presumido? Veja todos eles e como calcular!

Quer entender melhor o que falamos sobre COFINS até agora? Então, dê uma olhada neste infográfico:

Como calcular a COFINS?

Para saber como calcular a COFINS, você precisa entender que o imposto é calculado com base em todas as receitas da empresa. Ou seja, o faturamento bruto e mensal da companhia, tudo aquilo que conseguiu angariar com suas vendas.

Então será cobrado, sobre esse valor total do faturamento, uma alíquota de 3% para as empresas que se enquadram no regime cumulativo.

Por outro lado, a alíquota será de 7,6% para aquelas que se enquadraram no regime não cumulativo.

Veja dois exemplos de como fazer esses cálculos, abaixo.

Cálculo da COFINS no regime cumulativo

- Receita total da empresa = R$ 20.000

- Alíquota de 3% (regime cumulativo)

- COFINS a ser paga = R$ 666,67

Cálculo da COFINS no regime não cumulativo

Neste caso, as contas são um pouco mais complexas, veja:

- Receita Total (R$ 20.000,00)

- Alíquota de 7,6% (regime não cumulativo)

- COFINS PARCIAL = Receita Total da Empresa x alíquota = R$ 20.000,00 x 7,6% = R$ 1.520,00

- Compras Creditadas (R$ 6.000,00)

- CRÉDITO TOTAL = Compras Creditadas x Alíquota = R$ 6.000,00 x 7,6% = R$ 456,00

- COFINS = COFINS PARCIAL – CRÉDITO TOTAL = R$ 1.520,00 – R$ 456,00 = R$ 1.064,00

Portanto, neste caso, a empresa não teve créditos suficientes para que o regime de tributação não cumulativa da COFINS valesse a pena para ela.

Por isso, é muito importante que você faça um planejamento tributário bem cuidadoso antes de tomar qualquer decisão sobre qual dos dois regimes adotar em seu negócio.

Leia mais: Impostos sobre nota fiscal: quais são eles?

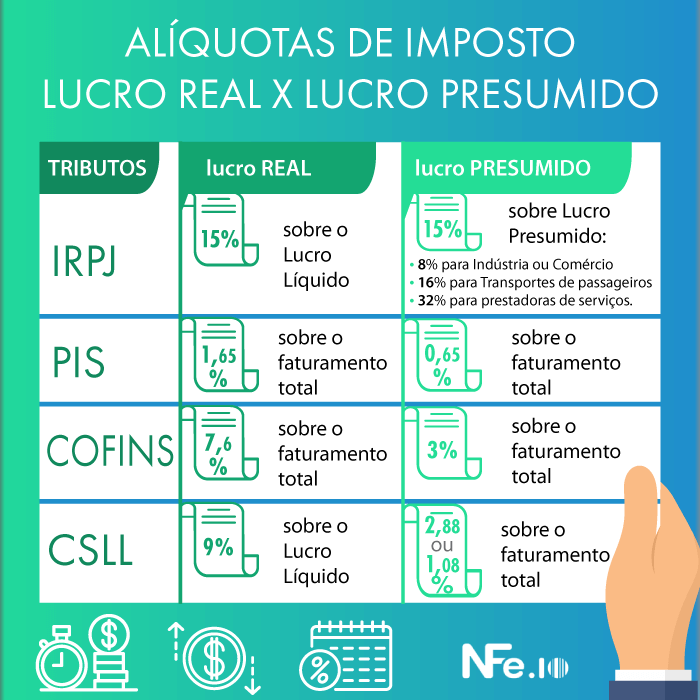

Além da COFINS, outros tributos também têm sua alíquota de tributação modificada em função do regime tributário adotado pela empresa.

Você sane quais são esses tributos? Então, confira neste infográfico comparativo entre os regimes de Lucro Real e de Lucro Presumido:

Leia mais em nosso blog: Lucro Real, Lucro Presumido ou Simples Nacional? Como escolher o regime tributário para sua empresa

Conclusão: entender como calcular o CONINS é fácil

Como você pôde perceber, não é difícil calcular COFINS, embora o valor possa parecer um pouco salgado, na maioria das vezes.

De toda forma, é obrigatório para todas as pessoas jurídicas, tirando as micro e pequenas empresas optantes pelo regime tributário do Simples Nacional, pois pagam seus tributos de uma outra maneira, unificada.

A COFINS é nada mais do que a sigla para Contribuição para o Financiamento da Seguridade Social. Passa a ser utilizada para garantir direitos como a previdência social, a saúde e a assistência social.

No caso da apuração não cumulativa da COFINS, as empresas conseguem se apropriar de alguns créditos que estão relacionados à compra de mercadorias e insumos, assim como as despesas que são descontadas dos débitos apurados da contribuição.

Ou seja, o valor final do imposto, apesar da alíquota ser superior, pode acabar diminuindo.

E agora, entendeu o que é COFINS? Fez os cálculos de quanto gasta com o imposto? Ficou claro como calcular o COFINS?

Continue acompanhando nossos conteúdos para controlar suas finanças e saber tudo sobre o assunto!

Leia também: Dicas práticas de como fazer cálculo de impostos da nota fiscal de serviços

Use um gerenciador de notas fiscais e facilite sua vida!

Ao automatizar a emissão de suas notas fiscais com uma ferramenta como o NFE.io, o cálculo, geração dos arquivos XML e HTML e o envio por e-mail para os clientes é automático.

E caso o site de alguma prefeitura esteja fora do ar, sua nota fiscal é reenviada automaticamente, até que a conexão se restabeleça e a nota fiscal seja emitida com sucesso.

Outra grande vantagem do gerenciador de notas fiscais NFE.io é que você consegue emitir diversas notas fiscais de empresas com diferentes CNPJs, para várias prefeituras, sem ter que sair do sistema e se logar novamente.

Além disso, você conta com um painel de controle detalhado, com todos os seus dados dos faturamentos mensais, o que facilita muito até para você saber a evolução de suas vendas e como vai a rentabilidade de sua empresa.

E mais, com o NFE.io você pode fazer consultas automatizadas de CPF e de CNPJ e recebe um desconto especial na emissão do certificado digital.

Confira mais detalhes neste post: Gerenciador de nota fiscal eletrônica: conheça o NFE.io