O assunto pode parecer chato ou complexo, mas é daqueles que nenhum empreendedor pode fugir.

Afinal, para manter uma empresa, é necessário pagar tributos. E é o regime tributário que define quanto pagar por cada imposto.

Como sabemos, existem três tipos de regime tributário no Brasil: Simples Nacional, Lucro Real e Lucro Presumido. Então, como escolher o regime tributário para sua empresa? Quais critérios analisar?

A escolha do enquadramento tributário acontece uma vez ao ano, mas não significa que você deverá sempre segui-la. Dependendo do que for mais vantajoso para sua empresa, é possível mudar o regime escolhido inicialmente.

Geralmente, com um planejamento tributário, você consegue tornar essa escolha mais estratégica, reduzindo o pagamento de impostos de maneira legal.

Saiba mais: Conheça os cálculos por trás de exemplos de planejamento tributário

Como escolher o regime tributário para sua empresa: conhecendo as 3 opções

Fato: você só saberá como escolher o regime tributário para sua empresa quando entender o que é cada uma das três opções e quais suas vantagens e desvantagens.

Separamos mais informações sobre Lucro Real, Lucro Presumido e Simples Nacional. Veja abaixo todos os detalhes.

Lucro Real

O Lucro Real é uma opção para todas as empresas, mas pode parecer um pouco mais complexo. Afinal, cada tributo deve ser pago individualmente e, por ser baseado no lucro da empresa, nenhum erro pode ocorrer na apuração, para que não seja considerado uma fraude.

Outra obrigatoriedade para quem se enquadra no Lucro Real é fazer o Demonstrativo do Resultado do Exercício (DRE) do negócio. Outros documentos podem ser exigidos para declarar o lucro para a Receita.

Neste caso, tanto o Imposto de Renda (IRPJ) quanto a Contribuição Social sobre Lucro Líquido (CSLL) apuram o tributo sobre o valor de lucro líquido da empresa, aquele registrado no final da demonstração contábil.

A alíquota do imposto de renda é de 15% sobre o lucro real bruto (lucro antes dos impostos). Já na CSLL, fica entre 9% e 12%.

Caso haja prejuízo, as empresas no Lucro Real podem usar o crédito para compensar em anos futuros. O limite seria de 30% para os dois impostos. E, claro, quando não há lucro, nenhum desses dois tributos são cobrados.

Outros impostos seriam o PIS e a COFINS, cujas alíquotas são de 1,65% e 7,6%. Algumas empresas podem abater créditos com custos e despesas. É também por isso que indica-se o Lucro Real para empresas que tenham mais prejuízos ou custos altos com energia ou matérias-primas, por exemplo, além de produtos no regime de substituição tributária.

Quando escolher o Lucro Real?

Caso você queira optar pelo Lucro Real, verifique se sua margem de lucro é menor que 32%. O recomendado é para empresas com margens de lucro mais baixas. Embora, em alguns casos, a empresa seja obrigada a escolher esse regime, como bancos e corretoras de títulos ou aquelas que tenham receita bruta anual que ultrapasse R$ 78 milhões.

Os impostos são descontados mensalmente, sendo que, no final do ano, se calcula o lucro real. Caso os valores antecipados ultrapassem o valor total do ano, a empresa fica com crédito fiscal a seu favor. Outra opção de pagamento é pelo Lucro Real trimestral, mas, neste caso, como valores definitivos, e não antecipados.

A escolha do pagamento trimestral é melhor para empresas cujo lucro não seja tão linear. Já o anual pode ser usado nos demais casos, quando a margem se mantém parecida no mês a mês.

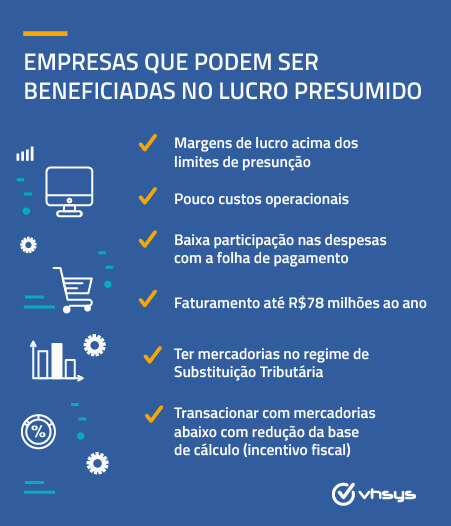

Selecionamos alguns infográficos da Vhsys que mostram dicas de como escolher o melhor regime tributário:

Lucro Presumido

Ao invés de ter o IRPJ e a CSLL calculados com base no lucro real, no Lucro Presumido a base é uma estimativa da receita da empresa.

As margens de lucro, aqui, são definidas por Lei, de acordo com as atividades da empresa, variando entre 1,6% e 32% da receita.

Os valores dos dois impostos principais dependerão, portanto, da atuação da empresa. E por isso analisar cada caso é importante antes de escolher o regime tributário.

Para uma indústria, por exemplo, a presunção é de 8% do faturamento para IRPJ e 12% para CSLL. Caso fosse uma empresa de serviços, o percentual aumentaria para 32% em ambos os impostos.

No caso de PIS e COFINS, não existe a possibilidade de abater crédito, como acontece no Lucro Real. Mas a alíquota é menor: de 0,65% e 3% sobre o faturamento. Falamos mais sobre impostos para cada atividade no Lucro Presumido neste texto.

Quando escolher o Lucro Presumido?

O faturamento de empresas que se enquadram no Lucro Presumido deve ser de, no máximo, R$ 78 milhões. Passado esse valor, terá que se adequar ao Lucro Real.

Essa é uma opção para aquelas empresas que costumam manter um faturamento linear ao longo do ano.

Simples Nacional

O Simples Nacional foi lançado em 2006 como uma forma de simplificar o pagamento de impostos. Isso porque a empresa que opta pelo Simples paga todos os tributos em uma mesma guia, chamada DAS (Documento de Arrecadação do Simples Nacional).

Neste documento, está incluída a CSLL, COFINS, PIS/PASEP, CPP, IRPJ, IPI, ISS e ICMS. Os valores variam de acordo com a atividade da empresa, mas, geralmente, as alíquotas ficam entre 4,5% e 17%.

Quando escolher o Simples Nacional?

O Simples é ideal para as microempresas (ME) e empresas de pequeno porte (EPP), e também aos microempreendedores individuais (MEI). Acaba sendo vantajoso para negócios cujos custos operacionais são mais baixos.

Para fazer parte deste regime tributário, o faturamento anual não pode ultrapassar R$ 81 mil para o MEI; R$ 360 mil para as ME e R$ 4,8 milhões para as EPP. Você também precisará avaliar se sua atividade permite se enquadrar no Simples.

Veja também: Conheça os 3 tipos de planejamento tributário e dê início à redução de impostos com estas 8 dicas!

Algumas dicas para fazer a melhor escolha!

Se temos uma dica para que descubra como escolher o regime tributário para sua empresa, essa dica é: tenha paciência! Muito cuidado e cautela nessa análise.

Avalie todas as possibilidades e reveja anualmente os enquadramentos e peso de cada tributo.

Acompanhar sua margem de lucro também é essencial para definir uma melhor estratégia.

Não é somente porque sua empresa fatura menos que 78 milhões, por exemplo, que o Lucro Presumido seria a melhor escolha.

O Lucro Real permite que você receba créditos tributários e desconte custos e despesas, mas tudo irá depender das particularidades do seu negócio, principalmente para analisar se haveria vantagens ou não.

Por outro lado, sua empresa pode estar enquadrada no Lucro Real, mas a margem de lucro vem sendo muito alta, maior até do que a presunção definida no Lucro Presumido.

Nesse caso, mudar o regime pode te ajudar a reduzir o pagamento de impostos. No Simples, os custos também acabam sendo menores.

Mas, e então, conseguimos clarear sua mente neste assunto como escolher o regime tributário para sua empresa? Para mais detalhes, consulte um contador para receber os cálculos completos ou acompanhe outros conteúdos que fizemos sobre o assunto.

Confira: Como fazer um planejamento tributário passo a passo