Você sabe o que é ICMS e como funciona? Uma das principais dúvidas dos empresários brasileiros é sobre como fazer o cálculo do Imposto sobre Circulação de Mercadorias e Serviços (ICMS), tanto em vendas no próprio estado quanto em transações interestaduais.

Atente-se ao fato de que falamos sobre um tributo que incide em todas as operações comerciais realizadas no país, salvo em algumas situações nas quais há algum tipo de benefício fiscal para o contribuinte.

Assim, sempre que uma organização vende um produto para outra pessoa física ou jurídica, precisa emitir uma nota fiscal que será o fato gerador para o pagamento do ICMS.

Vale destacar que, com a aprovação do texto que regulamenta a Reforma Tributária, a partir de 2026, o ICMS começará a ser substituído pelo Imposto sobre Bens e Serviços (IBS).

As alíquotas do ICMS cairão para 90% em 2029, 80% em 2030, 70% em 2031 e 60% em 2032. A transição completa para o novo sistema tributário será concluída em 2033.

Em todo o caso, para ajudar você a entender o que é esse tributo, além da base de cálculo para ICMS em 2024, elaboramos esse guia completo com tudo o que você precisa saber. Vamos lá?

Veja também: Entenda o que é substituição tributária e como chegar ao ICMS-ST

O que é ICMS?

ICMS é um tributo da esfera estadual que incide sobre todas as vendas realizadas dentro ou fora de uma unidade federativa.

Dessa forma, empresas de todos os portes precisam recolher o imposto, salvo aquelas que estão enquadradas no Simples Nacional. Nesse caso, há uma junção dos tributos federais e estaduais e o contribuinte paga apenas uma guia simplificada.

Vale destacar que as alíquotas do ICMS variam de acordo com cada estado, sendo que também são diferentes em operações estaduais e interestaduais.

Na prática, quer dizer que uma empresa que está em São Paulo e vende para outra do mesmo estado paga um valor de alíquota. Caso venda para uma empresa de outro estado, pagará outro valor.

Diferente de outros impostos como o ISS (Imposto sobre Serviços) e o IPI (Imposto sobre Produtos Industrializados), o ICMS tem uma abrangência maior e é fundamental para a arrecadação dos estados. A taxa afeta diversos setores econômicos de maneiras distintas:

- no setor industrial, pode aumentar os custos de produção;

- no comércio, influencia os preços finais ao consumidor;

- e no setor de serviços, impacta a competitividade das empresas.

A complexidade e a variação das alíquotas entre estados também podem gerar desafios adicionais, como a guerra fiscal e a necessidade de uma gestão tributária mais eficiente. Mas, fique tranquilo, porque um pouco adiante, aprenderemos como é calculado o ICMS.

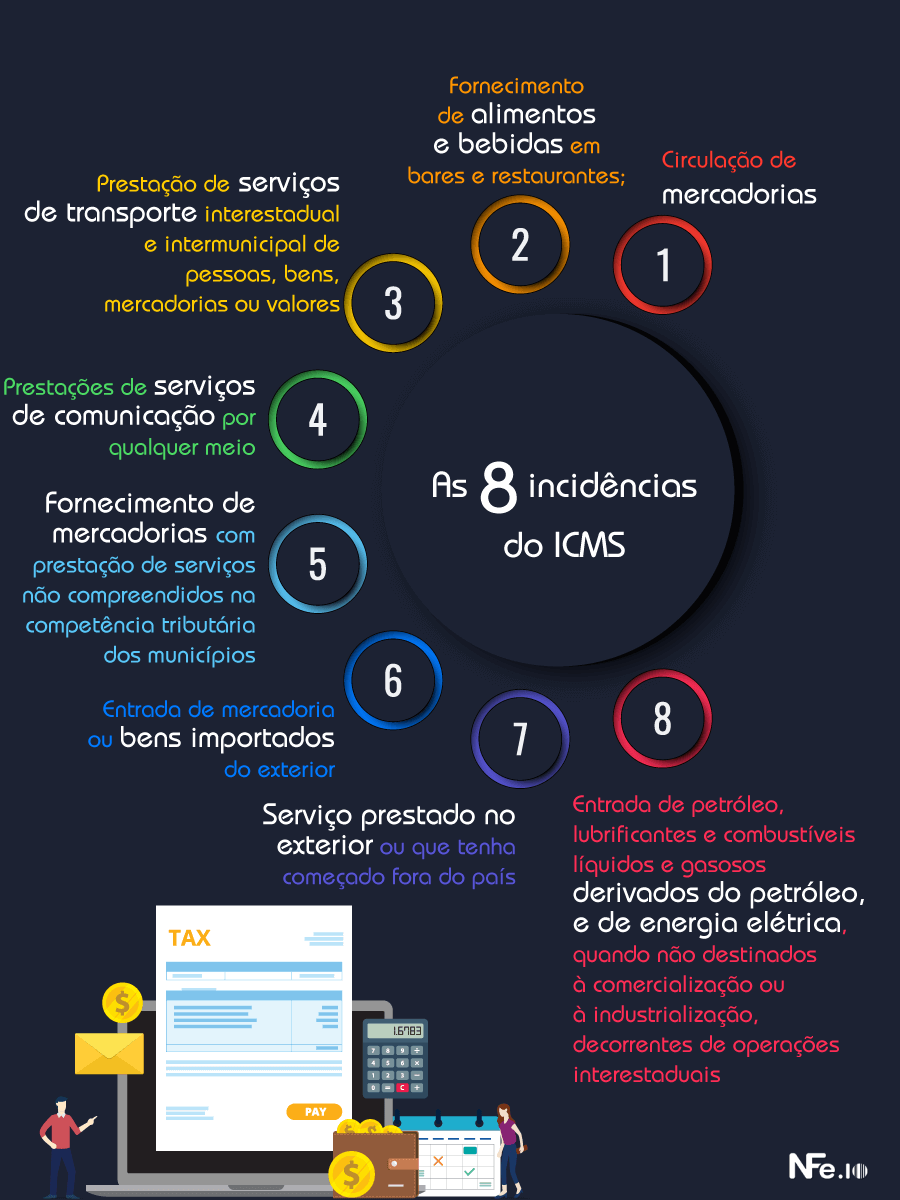

As 8 incidências do ICMS

Existe uma Lei que regulamenta a cobrança do ICMS. Trata-se da Lei complementar nº 87, criada inicialmente em 13 de setembro de 1996. Conhecida como a Lei Kandir, seu objetivo é explicar que o ICMS incide sobre oito operações. Veja a seguir quais são.

- Circulação de mercadorias

- Fornecimento de alimentos e bebidas em bares e restaurantes

- Prestação de serviços de transporte interestadual e intermunicipal de pessoas, bens, mercadorias ou valores

- Prestações de serviços de comunicação por qualquer meio

- Fornecimento de mercadorias com prestação de serviços não compreendidos na competência tributária dos municípios

- Entrada de mercadoria ou bens importados do exterior

- Serviço prestado no exterior ou que tenha começado fora do país

- Entrada de petróleo, lubrificantes e combustíveis líquidos e gasosos derivados do petróleo, e de energia elétrica, quando não destinados à comercialização ou à industrialização, decorrentes de operações interestaduais

Este post pode te interessar: Como reduzir a carga tributária de uma empresa sem ferir a legislação

Ainda tem dúvidas sobre as oito incidências? Então, confira este infográfico com um resumo completo:

Como funciona o ICMS?

O ICMS funciona de maneira similar a qualquer imposto, ou seja, é necessário existir um fato gerador que representa a venda de uma mercadoria.

A determinação da alíquota depende do estado de origem do comprador e da natureza da operação, ou seja, se ocorre dentro ou fora do estado.

Outra informação importante é que quem regulamenta a operação é o Conselho Nacional de Política Fazendária (CONFAZ), dirigido por secretários de Fazenda, finanças ou tributação de cada estado, além do Ministro de Estado da Fazenda.

Além de se tratar de um imposto não cumulativo e recolher somente a parcela que diz respeito ao produto, o ICMS também pode ser selecionado.

Dependendo da essencialidade das mercadorias e dos serviços, os encargos podem ser maiores ou menores.

Por exemplo, a alíquota cobrada por arroz e feijão fica em 7%, enquanto a de produtos considerados supérfluos, como cigarro ou cosméticos, passa para 25%.

Leia também: Saiba como calcular ICMS da nota fiscal e se mantenha em dia com suas obrigações fiscais

Como funcionam a alíquota ICMS interestadual e estadual?

A alíquota do ICMS é o percentual pago sempre que uma venda acontece, e varia de acordo a operação — seja estadual ou interestadual.

Cada estado tem sua própria alíquota interna, e por isso a taxa também varia conforme o local em que a empresa está sediada.

Sendo assim, as alíquotas internas se aplicam quando a venda ocorre no mesmo estado, enquanto as alíquotas interestaduais ocorrem mediante uma venda entre empresas de estados diferentes.

Há situações nas quais a recolha do ICMS ocorre antecipadamente, em um processo conhecido como Substituição Tributária. Nesse caso, o objetivo do governo é evitar a sonegação em alguma parte da cadeia produtiva.

A alíquota do ICMS também tem aplicação em importações de mercadorias, sendo que, nessa situação, o importador é o responsável pela recolha.

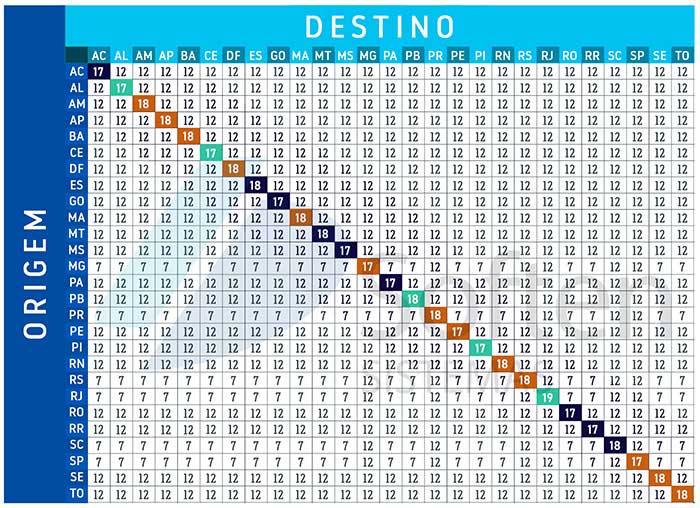

As estaduais variam de acordo com cada estado. A alíquota ICMS interestadual é de 12% para vendas realizadas para empresas dos estados do Sul e Sudeste, com exceção do Espírito Santo, e 7% para os demais estados brasileiros.

Nas operações entre estados, além do recolhimento da alíquota interestadual, é necessário também recolher o diferencial de alíquota, conhecido como DIFAL. Veremos esse assunto mais adiante.

Como é calculado o ICMS?

Agora que você aprendeu o que é ICMS, é momento de saber como calculá-lo. Em primeiro lugar, pesquise qual é o valor da alíquota no seu estado.

Em casos em que a venda acontece no mesmo estado, basta multiplicar o preço do produto/serviço pela alíquota praticada para chegar ao total do ICMS.

Base de cálculo para ICMS

Por exemplo, se uma empresa vende um produto ou serviço no valor de R$480, e está situada em São Paulo (alíquota 18%), vendendo para outra empresa do mesmo estado, o cálculo é o seguinte:

- ICMS = Base de cálculo * alíquota ICMS

- ICMS = R$480 * 18% = R$86,40

Se a venda fosse realizada para uma empresa de outro estado, a alíquota aplicada seria a interestadual. Nesse exemplo, se a venda fosse para uma organização do Rio de Janeiro, o cálculo seria:

- ICMS = Base de cálculo * alíquota interestadual

- ICMS = R$480 * 12% = R$57,60

No entanto, além do recolhimento da alíquota interestadual, é preciso recolher o Diferencial de Alíquota. Trata-se de um recurso previsto pela Emenda Constitucional 87/2015.

O dispositivo surgiu por conta do crescimento das vendas on-line. Desde então, pessoas residentes em estados menos desenvolvidos passaram a comprar mercadorias pela internet de companhias em outros estados.

No entanto, nas operações realizadas, o imposto recolhido ficava exclusivamente no estado de origem, o que prejudica o estado de destino e aumenta a guerra fiscal no Brasil.

O que é DIFAL de alíquota?

DIFAL é a abreviação de Diferencial de Alíquota. Trata-se da diferença entre a alíquota interna e a interestadual do Imposto sobre Circulação de Mercadorias e Serviços — ICMS.

Assim, esse diferencial busca manter em equilíbrio a distribuição dos tributos em ambos os estados envolvidos na transação.

Para recolher tributos estaduais, o que inclui o DIFAL, utiliza-se a Guia de Recolhimento de Tributos Estaduais (GNRE). Quando o contribuinte não possui inscrição estadual no estado de destino, seu recolhimento é obrigatório. Para saber mais sobre esta guia e as consequências do não pagamento, leia nosso artigo Como emitir a GNRE? Guia completo!

No ano de 2011, houve uma mudança na legislação do ICMS no e-commerce. Decidiu-se que as lojas deveriam pagar a diferença do imposto no estado de origem, isto é, onde as lojas se localizam, em relação ao estado do consumidor final.

A demanda causava grande prejuízo para as lojas virtuais que se localizavam no Sul e Sudeste. A solução era aumentar os preços dos produtos, o que não era bom para ninguém.

Porém, após várias ações na justiça, em 2015, entrou em vigor a regra do DIFAL, que acabamos de explicar acima.

Com o advento da Reforma Tributária, houve um impacto considerável na autonomia dos estados em relação ao ICMS.

Com consequência, alguns governos estaduais já implementaram mudanças nas alíquotas. Veja abaixo, quais estados confirmaram a alteração da alíquota geral para 2024.

Bahia: aumento de 19% para 20,5%, conforme a Lei nº 14.629/2023.

Ceará: a alíquota passou de 18% para 20%, segundo a Lei nº 18.305/2023.

Distrito Federal: alteração de 18% para 20%, de acordo com a Lei nº 7.326/2023.

Goiás: mudança de 17% para 19%, conforme a Lei nº 22.460/2023.

Maranhão: subiu de 20% para 22%, de acordo a Lei nº 12.120/2023.

Paraíba: a alíquota foi elevada de 18% para 20%, segundo a Lei nº 12.788/2023.

Paraná: passou de 19% para 19,5%, conforme a Lei nº 1.029/2023.

Pernambuco: aumentou de 18% para 20,5%, segundo a Lei nº 18.305/2023.

Rio Grande do Norte: diminuiu de 20% para 18%, conforme a Lei nº 11.314/2022.

Rio de Janeiro: alteração de 18% para 20%, de acordo a Lei nº 10.253/2023.

Rondônia: mudança de 17,5% para 19,5%, conforme as Leis nº 5.629/2023 e nº 5.634/2023.

Tocantins: a alíquota aumentou de 18% para 20%, segundo a Lei nº 4.141/2023 – ADI7375

Portanto, tomando o mesmo exemplo acima, imagine uma venda no valor de R$480 por uma empresa em São Paulo para outra no Rio de Janeiro. Neste caso, conforme vimos, a aplicação da alíquota interestadual é de 12%.

Dessa forma o cálculo foi o seguinte:

- ICMS = Base de cálculo * alíquota interestadual

- ICMS = R$480 * 12% = R$57,60

Para aplicar o DIFAL, agora é necessário calcular o valor da alíquota interna do Rio de Janeiro, usando a mesma fórmula:

- ICMS = Base de cálculo * alíquota interna RJ

- ICMS = R$480 * 19% = R$91,20

Agora, basta subtrair a alíquota interna pela interestadual:

- DIFAL = R$ 91,20 – R$ 57,60 = R$ 33,60

Portanto, nesse exemplo, o valor de R$57,60 fica para o estado de São Paulo, e o montante de R$33,60, para o Rio de Janeiro.

O recolhimento de R$57,60 é dever do vendedor da mercadoria, e o valor de R$33,60 é pago pelo comprador (caso seja contribuinte do ICMS) ou pelo vendedor, (caso o comprador não seja contribuinte).

Se você ainda tem alguma dúvida sobre como calcular o ICMS na nota fiscal de um e-commerce, dê uma olhada neste vídeo do canal Ecommerce na Prática:

Confira também: Tudo o que você precisa saber sobre a atual tributação do ICMS no e-commerce

O que é a tabela ICMS?

Por conta do DIFAL, as empresas que fazem vendas para outros estados precisam não só conhecer a alíquota interestadual, mas também a interna do estado de destino para calcular o valor.

Para isso, existe a tabela ICMS, um documento que lista as taxas para diferentes produtos e serviços em cada estado brasileiro. O quadro orienta os empresários a compreenderem o quanto devem pagar de ICMS em diversas situações.

A tabela está disponívelnos sites oficiais da Secretaria da Fazenda de cada estado. Lembrando que, para manter-se atualizado, é crucial verificar as alterações nas alíquotas que esporadicamente acontecem.

Abaixo, vemos um exemplo atualizado da tabela ICMS 2024:

Agora que já mostramos como calcular, saiba quem paga o ICMS de forma obrigatória.

Leia mais: Nota fiscal rejeitada: o que fazer? Tire suas dúvidas agora!

Quem paga ICMS?

São obrigadas a pagar o ICMS as empresas que vendem produtos ou serviços de comunicação, independentemente se a venda ocorreu dentro ou fora de uma unidade federativa.

O recolhimento do imposto acontece por meio de uma guia chamada DARF que vence no dia 20 do mês subsequente à operação.

Em outras palavras, a partir do momento que a organização realiza uma venda, cria-se o fato gerador, e então passa a existir a obrigatoriedade do pagamento do imposto, mas a efetividade dessa quitação ocorre somente no mês seguinte.

Para emitir uma nota fiscal e recolher o ICMS, a empresa precisa ter uma Inscrição Estadual (IE) obtida após o cadastro na Secretaria de Estado da Fazenda (Sefaz) do estado em que a organização tem sede.

Vale dizer que todos os vendedores precisam pagar o ICMS, com algumas exceções que veremos a seguir.

Quem são os isentos de ICMS?

O comprador de uma mercadoria, seja ele pessoa física ou jurídica, não precisa pagar o ICMS. Isso significa que a responsabilidade do seu recolhimento é da companhia que vende, e não de quem faz a aquisição daquele produto.

Apesar da regra, há situações em que o comprador precisa pagar uma Diferença de Alíquota de ICMS (Difal). Isso acontece quando ele é contribuinte do ICMS e faz uma compra de uma empresa fora do seu estado.

Além disso, há setores específicos isentos de ICMS, como:

- comércio e circulação de jornais, livros e periódicos;

- exportação de produtos primários e industrializados semi-elaborados;

- produção de energia e combustíveis;

- operações com arrendamento mercantil e transferência de bens imóveis;

- compra de veículos por taxistas;

- compra de veículos adaptados para pessoas com deficiência.

Exemplos comuns de isenções desse tributo incluem operações destinadas ao exterior, como exportações de mercadorias e serviços, e a transferência de bens móveis entre estados para industrialização ou comercialização.

Além disso, produtos essenciais, como medicamentos, alimentos básicos e livros também podem ser isentos do ICMS em algumas regiões. Por isso, é importante avaliar se o produto que você comercializa se enquadra nas categorias acima.

Veja mais: Simples Nacional ou Lucro Presumido: quais são as diferenças?

Como evitar erros no pagamento de ICMS?

Agora que você já sabe o que é ICMS, como evitar erros no pagamento do imposto? Com a inteligência do software da NFE.io! A API oferece soluções eficazes ao utilizar um sistema integrado de criação de cenários tributários e emissão de notas fiscais com cálculo automático dos impostos.

Além disso, a NFE.io oferece um painel de controle para acompanhar seu faturamento mensal, as consultas automatizadas de CPF e CNPJ e o desconto na emissão do certificado digital.

Com nossas ferramentas, você garante conformidade tributária e eficiência na gestão fiscal da sua empresa.

Entre em contato conosco hoje mesmo para uma demonstração personalizada ou para uma avaliação detalhada de como nossas soluções podem transformar a gestão do ICMS na sua empresa. Não perca tempo, simplifique seus processos fiscais com a NFE.io!