Toda empresa que vende qualquer tipo de produto está sujeita a pagar impostos após emitir a nota fiscal eletrônica para o consumidor final. O Imposto sobre Circulação de Mercadorias e Serviços é um dos principais encargos cobrados nas transações comerciais no país. Porém, existem outras taxas que os empreendedores devem conhecer para saber como calcular o imposto sobre produto.

Você tem conhecimento desses tributos e sabe como fazer o cálculo?

Se a sua resposta foi não, saiba que, para manter em dia suas obrigações fiscais, evitar problemas com o Fisco e não comprometer a margem de lucro do seu negócio, é fundamental compreender sobre a tributação de mercadorias.

Neste conteúdo, explicamos os seguintes pontos:

- o que é imposto de um produto na nota fiscal?;

- quais são os impostos que incidem sobre produtos?;

- como calcular imposto sobre produto industrializado?;

- como calcular ICMS na NF-e e na NFC-e?;

- como calcular o imposto de produtos importados?

Boa leitura!

O que é imposto de um produto na nota fiscal?

O imposto de um produto na nota fiscal é a taxa que recai sobre as vendas feitas pelas empresas aos consumidores. Ou seja, é uma maneira de recolher recursos para os municípios, os estados e a federação. Assim, o governo financia ações de saúde, educação, segurança pública e infraestrutura.

Portanto, as organizações que querem cumprir suas obrigações tributárias e evitar multas e sanções da Receita Federal, precisam pagar os impostos devidos toda vez que realizarem uma venda.

No entanto, para o empreendedor saber quais impostos precisa quitar, é necessário conhecer o regime tributário adotado pelo negócio: Simples Nacional, Lucro Real ou Lucro Presumido. Afinal, os encargos e a emissão de nota fiscal estão diretamente ligados ao sistema de tributos escolhido.

Confira a seguir as principais características e impostos de cada regime tributário!

Simples Nacional

O Simples Nacional é um regime simplificado. Isto é, com o sistema, as pequenas e médias empresas têm mais facilidade para pagar os impostos, uma vez que todos estão em uma única guia, com as alíquotas específicas para produtos ou serviços.

Os tributos que constam na guia são: ISS, ICMS, PIS, COFINS, IRPJ, CSLL e IPI.

Para adotar este regime tributário, é necessário verificar se o Simples Nacional contempla a atividade econômica da sua organização. E para saber a Classificação Nacional de Atividades Econômicas (CNAE), basta acessar o site da Comissão Nacional de Classificação (CONCLA).

Neste regime, se enquadram os seguintes tipos de empresas:

- Microempresa: faturamento anual bruto de até 360 mil reais;

- Empresa de pequeno porte: faturamento anual bruto entre 360 mil e 4,8 milhões de reais;

- Microempreendedor individual (MEI): faturamento anual máximo de R$ 81 mil.

Lucro Real

Neste regime tributário, o que vale é o lucro real do empreendimento durante o ano anterior. A apuração de impostos se baseia no faturamento mensal ou trimestral da empresa, e os cálculos dos tributos ocorrem individualmente para cada situação.

Uma das vantagens desse sistema é que, se o negócio tiver prejuízo ao longo do ano vigente, não precisa recolher os encargos específicos. Na prática, significa que o empreendedor não deve pagar as taxas sobre lucros não auferidos.

Lucro Presumido

O Lucro Presumido é voltado para empresas com faturamento anual de até R$ 78 milhões.

Neste regime tributário, o cálculo de impostos acontece de forma presumida, ou seja, a estimativa de lucro tem como base o faturamento e a natureza das vendas.

Vale ressaltar que a apuração de encargos acontece de maneira individual, seja mensal ou trimestralmente.

Leia também: Como calcular o valor do produto na nota fiscal: guia prático!

Quais são os impostos que incidem sobre produtos?

Antes de mostrarmos como calcular imposto sobre produto, é importante saber quais são os tributos que costumam incidir sobre as mercadorias, bem como a alíquota de cada um. Confira a seguir!

1 – Imposto de Renda Pessoa Jurídica (IRPJ)

O Imposto de Renda Pessoa Jurídica (IRPJ) é cobrado a cada três meses ou anualmente, a depender do regime tributário escolhido pela empresa.

Organizações que optam pelo Lucro Real devem pagar uma alíquota de 15% sobre o lucro líquido mensal. Quando esse ganho é superior a R$20 mil, acrescentam-se 10%.

Caso o empreendimento adote o Lucro Presumido, a alíquota é de 1,2% do faturamento bruto trimestral.

Para os negócios optantes pelo Simples Nacional, o percentual altera entre 0% e 0,54% para comércio e indústria.

2 – Imposto sobre Circulação de Mercadorias e Serviços (ICMS)

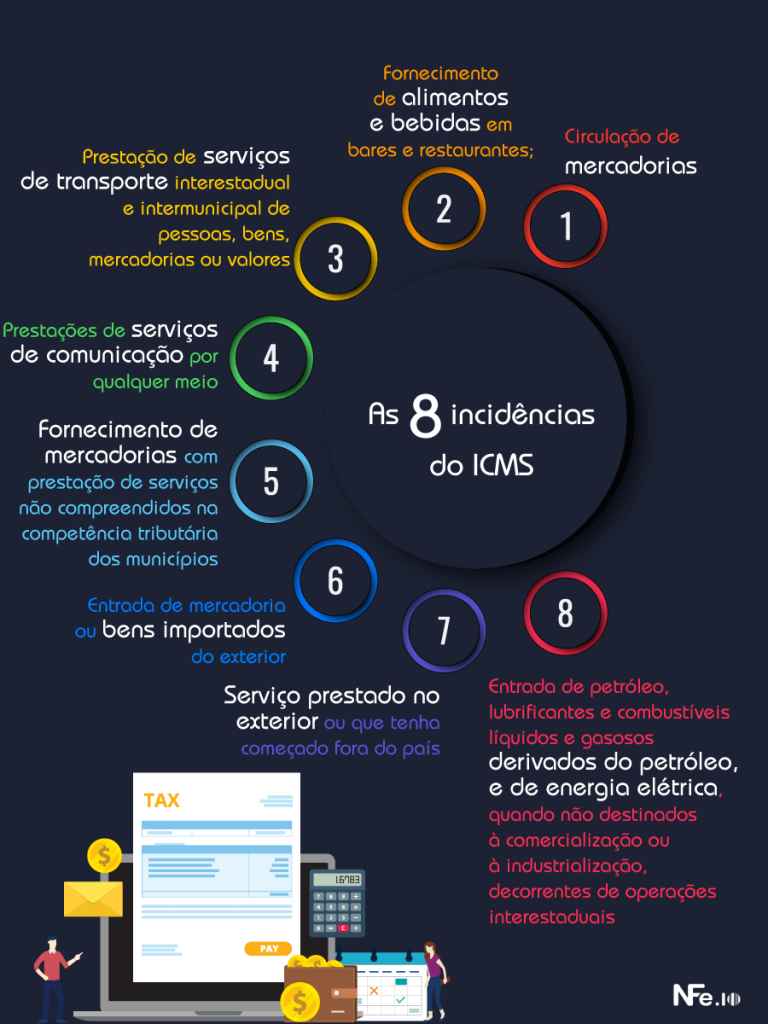

O Imposto sobre Circulação de Mercadorias e Serviços é uma das principais fontes de arrecadação dos estados brasileiros. Esse tributo incide sobre a circulação de mercadorias, inclusive o comércio exterior, o transporte intermunicipal e interestadual e a prestação de serviços.

Por ser um tributo estadual, cada região tem suas próprias regras e alíquotas de ICMS. Geralmente, a taxa altera entre 12% e 25%. O valor depende do estado de origem e destino da mercadoria e do tipo de produto transportado.

É válido mencionar que o ICMS também varia conforme o tipo de produto, pois alguns itens são isentos desse tributo ou têm uma alíquota reduzida, e outros podem ultrapassar o valor do percentual padrão.

A base de cálculo do ICMS é composta pelo valor da operação, acrescida do frete e das despesas acessórias e deduzindo o montante do desconto.

Aproveite para ler: Tributação do ICMS em e-commerce: tudo o que você precisa saber

Saiba mais:

3 – Contribuição para o Financiamento da Seguridade Social (COFINS)

A Contribuição para o Financiamento da Seguridade Social é outro imposto que incide sobre os produtos comercializados.

Calculado sobre a receita bruta da empresa, o COFINS se destina à previdência e assistência social, assim como a saúde pública.

A alíquota deste tributo é de 7,6% sobre o faturamento bruto mensal para empreendimentos optantes pelo Lucro Real.

Já as organizações que adotam o Lucro Presumido devem arcar com a alíquota de 3%.

Para os negócios que são Simples Nacional, a taxa fica entre 1,6% e 2,63%, conforme a atividade econômica.

Leia também: O que é COFINS e como calcular o imposto em sua empresa

4 – Contribuição Social sobre o Lucro Líquido (CSLL)

A Contribuição Social é um tributo federal retido na fonte que incide sobre o lucro líquido das empresas.

Para as organizações que são Lucro Real, a alíquota é de 9% sobre o lucro líquido mensal.

Já para os empreendimentos que aderem ao Lucro Presumido, o percentual é de 1,08% do faturamento bruto trimestral.

Confira também: Você sabe o que é CSLL e como calcular sob os 3 regimes de tributação?

5 – PIS ou PASEP

O Programa de Integração Social (PIS) e o Programa de Formação do Patrimônio do Servidor Público (PASEP) são fundos criados pelo Governo Federal para beneficiar os trabalhadores de empresas particulares e de instituições públicas, respectivamente.

Essas contribuições devem ser pagas sobre o faturamento mensal ou a folha de pagamento das organizações, de acordo com a atividade exercida.

A alíquota sobre o faturamento bruto mensal é de 1,65% (Lucro Real) e 0,65% (Lucro Presumido).

Para empresas do Simples Nacional, o percentual é de 0,38% para comércio e indústria.

6 – Imposto sobre Produtos Industrializados (IPI)

O IPI é um imposto federal pago por organizações que produzem ou importam mercadorias.

O cálculo das alíquotas deste tributo incide sobre o preço da comercialização do produto. É importante destacar que os valores das alíquotas dependem do tipo de mercadoria, consultados na Tabela TIPI (Tabela de Incidência do Imposto sobre Produtos Industrializados).

No regime Simples Nacional, apenas indústrias devem pagar esse tributo, que tem uma taxa fixa de 0,5%.

Como calcular imposto sobre produto industrializado?

Agora que você já sabe os principais tributos incidentes sobre mercadorias, é hora de entender como calcular o imposto sobre produto industrializado.

Antes de apresentar a conta, vale realçar que o cálculo dos valores depende das alíquotas aplicadas, do regime tributário adotado pela empresa (Simples, Nacional, Lucro Real e Lucro Presumido) e do tipo de produto.

O primeiro passo é identificar qual é a base de cálculo. Ou seja, sobre qual valor a alíquota do imposto em questão deve incidir.

Feito isso, basta pegar a alíquota e multiplicá-la pela base de cálculo para chegar ao valor do tributo. Para facilitar, use a fórmula a seguir:

Valor do produto x Alíquota (sobre o total da nota) = Valor do imposto

Suponhamos que você comercialize um produto a R$ 250,00. Esse valor será a base de cálculo. Na nota fiscal, consta a incidência de IPI, cuja alíquota é de 7%.

Logo, o valor em reais do IPI é de:

- R$ 250,00 x 0,07 = R$ 17,50.

Como pode ver, é simples calcular o imposto sobre produto industrializado.

Atenção! Você deve incluir os demais impostos citados ao emitir sua nota fiscal eletrônica.

Agora que está por dentro de como calcular o imposto sobre produto industrializado, a partir de agora será mais fácil preencher suas notas com os encargos corretos e evitar problemas com o Fisco.

Como calcular o ICMS na NF-e e na NFC-e?

Para emitir NF-e e NFC-e corretamente, é necessário saber como calcular o ICMS.

O Imposto sobre Circulação de Mercadorias e Serviços incide sobre operações com alguns tipos de Códigos de Situação Tributária:

- CST 00: tributada integralmente;

- CST 10: tributada e com cobrança do ICMS por substituição tributária;

- CST 70: com redução da base de cálculo e cobrança do ICMS por substituição tributária;

- CST 90: outras.

Nas empresas com regime Simples Nacional, o recolhimento do ICMS é mais fácil, pois ocorre na própria guia DAS.

Já as organizações que precisam calcular o imposto devem saber a alíquota praticada no estado onde se localizam. Para facilitar, confira o valor atualizado dos percentuais de ICMS interestadual! Cabe lembrar que essa alíquota é revisada periodicamente pelos estados, é sempre importante conferir.

- Acre: 19%

- Alagoas: 19%

- Amapá: 18%

- Amazonas: 20%

- Bahia: 20,5%

- Ceará: 20%

- Distrito Federal: 20%

- Espírito Santo: 17%

- Goiás: 19%

- Maranhão: 22%

- Minas Gerais: 18%

- Mato Grosso do Sul: 17%

- Mato Grosso: 17%

- Pará: 19%

- Paraíba: 20%

- Pernambuco: 20,5%

- Piauí: 21%

- Paraná: 19,5%

- Rio de Janeiro: 20%

- Rio Grande do Norte: 18%

- Rio Grande do Sul: 17%

- Rondônia: 19,5%

- Roraima: 20%

- Santa Catarina: 17%

- Sergipe: 19%

- São Paulo: 18%

- Tocantins: 20%

Em uma operação comercial feita na mesma UF, basta usar a alíquota certa e a fórmula abaixo:

Preço do produto + Frete + Outras despesas – Descontos X Alíquota praticada no estado = Valor do ICMS da mercadoria

Para saber como calcular o imposto sobre produto, vamos a um exemplo!

Imagine que a mercadoria X custe R$ 1000,00 e que a venda ocorra no estado de São Paulo. Nesse caso, a alíquota é de 18%. Durante a operação, a empresa gasta R$ 10,00 de frete e R$ 10,00 com outras despesas.

Ao aplicar a fórmula, temos:

Produto (R$ 1000,00) + Frete (R$ 10,00) + Outras despesas (R$ 10,00) – Desconto (R$ 20,00) X Alíquota ICMS (18%) = R$ 180,00 (Valor total de ICMS do produto)

Por fim, ao preencher os campos do XML da NF-e e NFC-e, use as seguinte informações:

- vBC_N15: base de cálculo;

- pICMS_N16: alíquota do ICMS;

- vICMS_N17: valor do ICMS.

Como calcular o imposto de produtos importados?

Antes de entender como calcular o imposto de produtos importados, é essencial saber o conceito e a finalidade do processo.

O Imposto de Importação é uma taxa federal cobrada sobre os produtos que entram em território nacional, aumentando o custo da mercadoria para o comprador.

O objetivo do II é encarecer os itens importados em relação aos nacionais, favorecendo empresas e produtores brasileiros. Ou seja, é uma maneira de proteger a indústria do país. Este imposto também é uma forma de arrecadação do governo.

Apesar do tributo ser vital para a importação de produtos, existem outros, como IPI, COFINS e PIS, que as empresas pagam, impactando a composição do preço.

Para fazer o cálculo do imposto de produtos importados, é crucial considerar dois aspectos: o valor aduaneiro e as alíquotas do II, segundo a classificação fiscal de mercadoria na Nomenclatura Comum do Mercosul (NCM).

O valor aduaneiro é a base sobre a qual a alíquota se aplica, e, normalmente, é composto pelo preço do produto, frete e seguro internacional.

Já a alíquota é o percentual sobre o valor aduaneiro. Este número varia segundo a classificação da mercadoria que citamos.

Agora que entendeu o conceito do II, está na hora de saber como calcular o imposto de produtos importados. Para isso, use a fórmula a seguir:

Imposto de Importação = Valor aduaneiro x Alíquota do tributo

Para facilitar, vamos usar o exemplo de uma mercadoria com o valor aduaneiro de R$ 1000,000,00 e alíquota de 35%. Usando a fórmula, temos a seguinte conta:

Imposto de Importação = R$ 1.000.000 (Valor aduaneiro) x 0,35 (Alíquota do tributo);

Imposto de Importação = R$ 350.000,00.

O valor de R$ 350.000,00 é o II que a empresa deve pagar à alfândega quando a mercadoria chegar ao Brasil.

Automatize a emissão de NFs e calcule os impostos sem erros!

Mais do que saber como calcular imposto sobre produto, é fundamental que as empresas executem essa tarefa de forma simples e ágil.

Isto é, quanto menos horas sua equipe se dedicar a tarefas operacionais, mais tempo sobra para realizar atividades mais importantes para o negócio, como conquistar e fidelizar clientes.

Com um software especializado em emissão de notas fiscais eletrônicas, como o da NFE.io, fica mais fácil colocar em prática o cenário acima.

Além dessas vantagens, o nosso sistema de gestão de NF-e permite:

- reenviar notas fiscais automaticamente, caso o site da prefeitura fique fora do ar;

- emitir notas de vários CNPJ para diferentes municípios, sem sair do sistema;

- controlar gráficos e métricas por meio de painel intuitivo;

- calcular impostos de forma automática;

- gerar e enviar arquivos XML e HTML aos clientes por e-mail;

- fazer consultas automatizadas de dados, como CPF e CNPJ.

Ficou interessado em implementar o sistema de emissão de notas da NFE.io na sua empresa? Acesse o nosso site e fale com nossa equipe de especialistas!