Está abrindo uma empresa ou realizando um planejamento tributário e surgiu essa dúvida?

Saber como abrir uma empresa de forma correta é muito importante e escolher o regime tributário ideal é fundamental.

Por isso, temos aqui todas as informações que você precisa para acabar com uma dúvida comum entre empreendedores que estão abrindo um negócio. E essa dúvida é: qual o melhor tipo de regime tributário, Lucro Real ou Presumido?

Acompanhe e faça a escolha certa entre lucro presumido ou real!

Afinal, o pagamentos de tributos é o tipo de obrigação que empreendedor nenhum gostaria de ter. Mas como não tem como fugir, melhor entender qual regime tributário é o mais adequado para o seu negócio. E, assim, pagar tudo direitinho, dentro da lei, mas sem gastar mais do que é justo e certo.

Desse forma, você pode, conseguir reduzir o valor dos impostos que precisam ser pagos, mas sem dor de cabeça com o fisco.

Veja também: O que é planejamento tributário fiscal? Descubra e veja como implantar em sua empresa

Lucro Real ou Presumido: noções gerais

Usar uma boa ferramenta de gestão financeira pode ajudar a fazer estes comparativos. Algumas empresas, preferem contratar até algum tipo de consultoria empresarial especializada no assunto.

Mas, na verdade, se você falar com seu contador e estudar tudo caso a caso, pode tirar suas próprias conclusões. Para isso, basta ficar atento à legislação e ao faturamento de sua empresa.

Confira os detalhes principais sobre as duas formas de tributação de seu negócio. Assim, ficará mais claro para você o que é lucro real e presumido, afinal.

Lucro Presumido

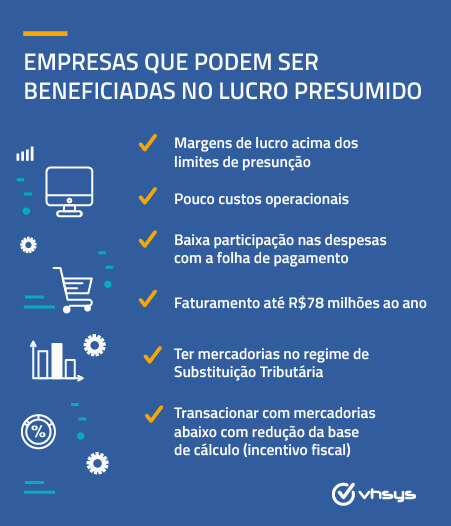

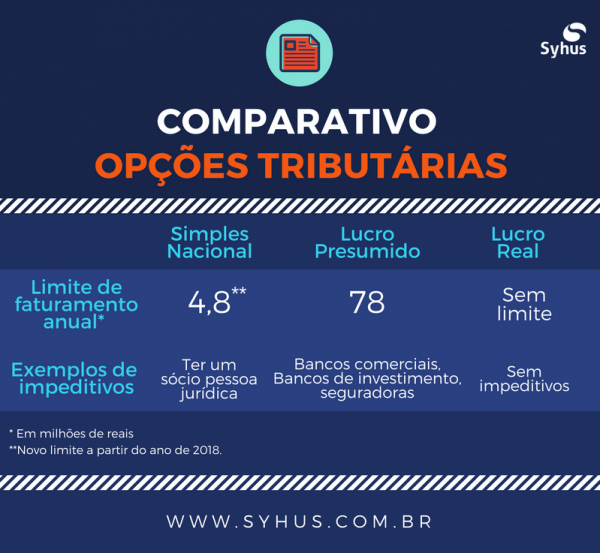

É a opção ideal de regime tributário para empresas que contam com um faturamento de até R$ 78 milhões de reais ao ano. Desde que não estejam envolvidas em alguma das atividades impeditivas. Ou seja: banco de investimento, banco comercial, arrendamento mercantil ou seguradora.

Uma das características marcantes desse regime é que a margem de lucro é pré-fixada pela legislação. Isso é feito com base na atividade exercida pela empresa.

Nesse caso, os tributos devem incidir sobre esse lucro presumido. Ou seja, não importa se o lucro real for superior ou inferior ao lucro presumido, este último é que vale para o cálculo dos impostos devidos pela empresa.

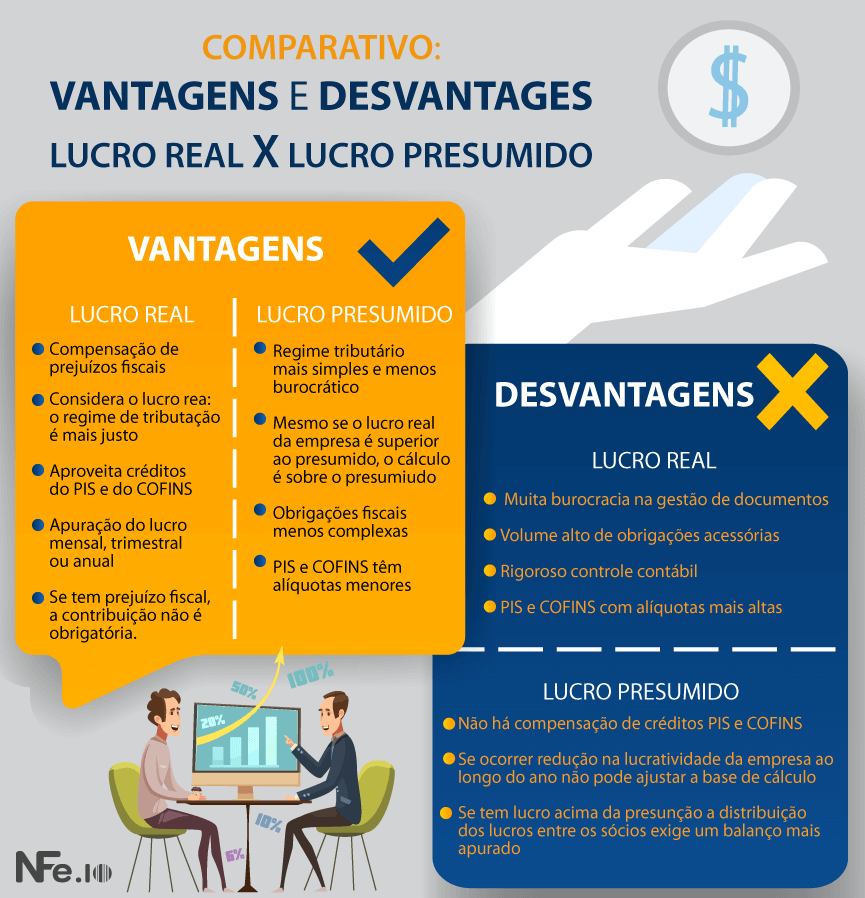

Vantagens

- É um regime tributário mais simples e menos burocrático que o Lucro Real.

- Quando o lucro real da empresa é superior ao lucro presumido, o cálculo dos impostos é feito sobre o último;

- As obrigações fiscais são menos complexas portanto, a gestão contábil não exige tanto detalhamento;

- PIS e COFINS têm alíquotas menores que no Lucro Real.

Desvantagens

- Não há compensação de créditos PIS e COFINS;

- Se ocorrer redução na lucratividade da empresa ao longo do ano não tem como ajustar a base de cálculo;

- Quando ocorre lucro acima da presunção a distribuição dos lucros entre os sócios exige um balanço mais apurado.

Leia mais detalhes: Como calcular impostos Lucro Presumido? Descubra se o regime é vantajoso para a sua empresa

Veja neste infográfico criado pela Vhsys se sua empresa se emquadar em lucro presumido ou real:

Lucro real

Ao contrário do que acontece com empresas optantes pelo lucro presumido, neste regime de lucro real o que vale é o lucro real da empresa durante o ano anterior.

Uma característica importante do regime de lucro real é que se a empresa tiver prejuízo ao longo do ano vigente, ela fica dispensada de recolher os tributos específicos. Assim, não pagará impostos, se não obteve lucro.

Ou seja, são levados em consideração o faturamento mensal ou o faturamento trimestral e, assim, não há a possibilidade de se pagar um valor maior do que é devido

Principais vantagens:

- Compensação de prejuízos fiscais;

- Como considera o lucro real da empresa, tem regime de tributação mais justa;

- Aproveita créditos do PIS e do COFINS;

- A apuração do lucro pode ser mensal, trimestral ou anual, o que for mais adequado às estratégias do negócio;

- Quando ocorre prejuízo fiscal, a contribuição tributária não é obrigatória.

Principais desvantagens

- Muita burocracia na gestão de documentos;

- Volume alto de obrigações acessórias;

- Rigoroso controle contábil;

- PIS e COFINS com alíquotas mais altas.

Saiba mais: Aprenda como calcular imposto lucro real

Confira este infográfico com um resumo das vantagens e desvantagens do lucro real e do lucro presumido:

Bases de cálculo dos regimes tributários

A forma como são calculados alguns impostos e o nível de detalhamento de operações ao Fisco também são determinados pelo tipo de regime tributário adotado por cada empresa.

Assim, para empresas de lucro real, os impostos são pagos de maneira diferente das empresas de lucro presumido.

Fizemos um resumo das principais diferenças:

Veja a seguir:

PIS e Cofins

PIS (Programa de Integração Social) e a Cofins (Contribuição para o Financiamento da Seguridade Social) são importantes tributos para empresas.

E seja, Lucro Real ou Presumido, esses encargos são obrigatórios. O que difere são as alíquotas e a possibilidade dedução de despesas nesse cálculo.

- Lucro Presumido: o percentual do PIS é de 0,65% e do Cofins é de 3% sobre a renda bruta. Não pode haver dedução de despesa dessa receita, exceto em casos de devolução de venda, abatimento ou venda cancelada.

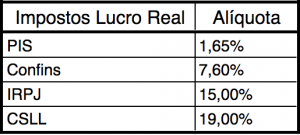

- Lucro Real: o percentual dos dois tributos quase dobra. Para o PIS é de 1,65% para o Cofins é de 7,60%. Entretanto, são possíveis deduções de despesas, como insumo de produção, aluguel, parcela de leasing e depreciação de maquinário.

IRPJ e CSLL

IRPJ (Imposto de Renda da Pessoa Jurídica) e CSLL (Contribuição Social sobre o Lucro Líquido) são outros impostos obrigatórios. E têm importante peso na decisão do melhor regime tributário.

Seja Lucro Real ou Presumido, a porcentagem das alíquotas são de 15% para o IRPJ e 19% para a CSLL. Em ambos os regimes, a base de cálculo é o lucro da empresa.

- Lucro Presumido: nesse regime tributário o percentual de lucro de cada atividade é pré-estabelecida pela Receita Federal. Portanto, o cálculo desses dois impostos segue a tabela presumida.

- Lucro Real: cálculo é feito mediante ao lucro financeiro real de cada empresa. Para isso, é necessário que a empresa registre todos os custos e despesas para deduzi-los da receita e encontrar o lucro gerado por tal operação.

Para facilitar sua análise, fizemos uma tabela dos impostos do lucro real, dê uma olhada:

Tabela Impostos Lucro Real:

Tabela Impostos Lucro Real

Confira: Conheça as 5 etapas do planejamento financeiro empresarial e mantenha seu caixa sempre positivo

Confira também esta ilustração com algumas dicas sobre limites e impeditivos para quem deseja optar entre Lucro Real, Presumido e Simples nacional:

Fonte: Syhus

Ficou claro para você, até aqui, o que é empresa de lucro real e lucro presumidos, e quais as diferenças?

Então, vamos detalhar um pouco mais, veja:

Grau de detalhamento na prestação de contas

Toda empresa instalada no Brasil precisa apresentar ao Fisco, detalhadamente, o cálculo dos tributos. E isso inclui detalhar para quem as vendas estão sendo destinadas, quais locais, quais produtos vendidos, entre outros dados.

- Lucro Presumido: o detalhamento é menor e não exige que o controle interno seja complexo.

- Lucro Real: exige detalhamento completo e aprofundado de todas as ações da empresa. Por esse motivo, empresas enquadradas nesse regime precisam de um controle interno rígido e sistemas de gestão eficiente para não errar na prestação de contas.

Vale ressaltar que as empresas podem se enquadrar em uma de um regime tributário. Porém é importante avaliar minuciosamente os prós e contras de cada um para optar pelo mais vantajoso para o negócio, diminuindo custos dos negócio.

Também vale dizer que qualquer empresa pode optar, voluntariamente, pelo Lucro Real. Mas é essencial ter consciência de todas as características citadas aqui nesse artigo, principalmente em relação ao grau de detalhamento exigido pelo Fisco.

Se ainda tiver dúvidas se deve optar pelo Lucro Real ou Presumido, entre em contato e faça sua pergunta!

Saiba mais: Faça o planejamento financeiro de uma empresa sem sofrimento

Ainda está em dúvida se deve usar o regime de lucro real ou presumido? Então, este vídeo do SEBRAE pode ajudar você a se decidir:

Conclusão: lucro presumido ou real, qual o melhor afinal de contas?

Agora que você tem todas as informações sobre o que é empresa de lucro real e lucro presumido, talvez ainda esteja se perguntando: empresa de lucro real paga mais impostos sempre? Como escolher entre lucro presumido ou real?

A verdade está no próprio título deste tópico: só no final das contas é que você vai saber se deve escolher lucro presumido ou real!

Se você está em uma situação que pode optar por um dos dois regimes tributários, o ideal é se reunir com um bom contador e fazer as contas.

Lembre-se também que, em determinado momento, qualquer empresa que crescer muito e tiver optado por lucro presumido, terá que mudar para lucro real.

Além disso, existe a questão da simplicidade de apuração dos impostos a pagar quando se usa lucro presumido. Esse é um ponto muito importante que nem todos levam em conta na hora de optar entre lucro real ou presumido.

Lembre-se: tempo é dinheiro! E mais, com todas as obrigações e cálculos que o lucro real exige, a possibilidade de incorrer em algum erro involuntário é grande. E isso pode acabar gerando complicações e multas.

Por isso, não tome uma decisão apressada na hora de decidir algo tão importante. Analise seus números, faturamento, despesas, perspectivas de crescimento e converse com seu contador.

Essa é a melhor maneira de tomar uma decisão acertada, da qual n˜åo se arrependerá no futuro.

Veja mais: Simples Nacional ou Lucro Presumido: quais são as diferenças?

Use um gerenciador de notas fiscais e facilite sua vida

Já pensou usar um programa emissor de nota fiscal eletrônica e ter o cálculo dos impostos, a emissão, criação dos arquivos XML e HTML e envio das notas fiscais totalmente automatizados?

E ainda mais:

- Um painel de controle automatizado de todos as suas notas emitidas;

- Ter as notas guardadas digitalmente de forma segura;

- Poder consultar as notas emitidas de forma ágil e rápida;

- Caso o site das prefeituras esteja fora do ar, a nota emitida é reenviada automaticamente até que a emissão se realize;

- Consultas automatizadas de CPF e CNPJ.

Se você quer isso e ainda poder emitir notas de mais de um CNPJ para diversas prefeituras sem sair do mesmo aplicativo, conheça o NFE.io.

Veja também mais esta vantagem: Ele também oferece desconto no certificado digital!

E se tem dúvidas sobre mais um regime tributário, este post de nosso blog pode interessar à você: Lucro Real, Lucro Presumido ou Simples Nacional? Como escolher o regime tributário para sua empresa