Todo empresário que vende para empresas de outras unidades federativas no Brasil precisa conhecer o Difal.

Trata-se da sigla para Diferencial de Alíquota, um ajuste que tornou o recolhimento do ICMS mais justo entre os estados.

A mudança, que passou a ser válida em 2015, não é um novo imposto, mas uma maneira de garantir que o valor de recolhimento do tributo seja dividido de forma mais igualitária entre os estados.

Então, como é feito o cálculo? Quem está obrigado a participar dessa partilha? Essas são algumas dúvidas que circundam a mente dos empreendedores.

Para respondê-las, separamos, neste artigo, tudo o que você precisa saber sobre o Difal, assim como o que fazer para calculá-lo.

Boa leitura!

O que é Difal?

Difal é a sigla para Diferencial de Alíquota. Trata-se de uma ferramenta que busca o equilíbrio do recolhimento do ICMS (Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação) entre os estados.

Estabelecido em 2015 pela Emenda Constitucional nº 87 de 16 de abril de 2015 e pelo Convênio ICMS 93 de 17 de setembro de 2015, o Difal tem, como objetivo, repartir, de maneira justa, o ICMS entre o estado de origem do produto e/ou serviço e o de destino.

No entanto, para que você entenda com mais clareza o funcionamento do Difal, é preciso antes relembrar o que é o ICMS.

Relembrando o que é ICMS

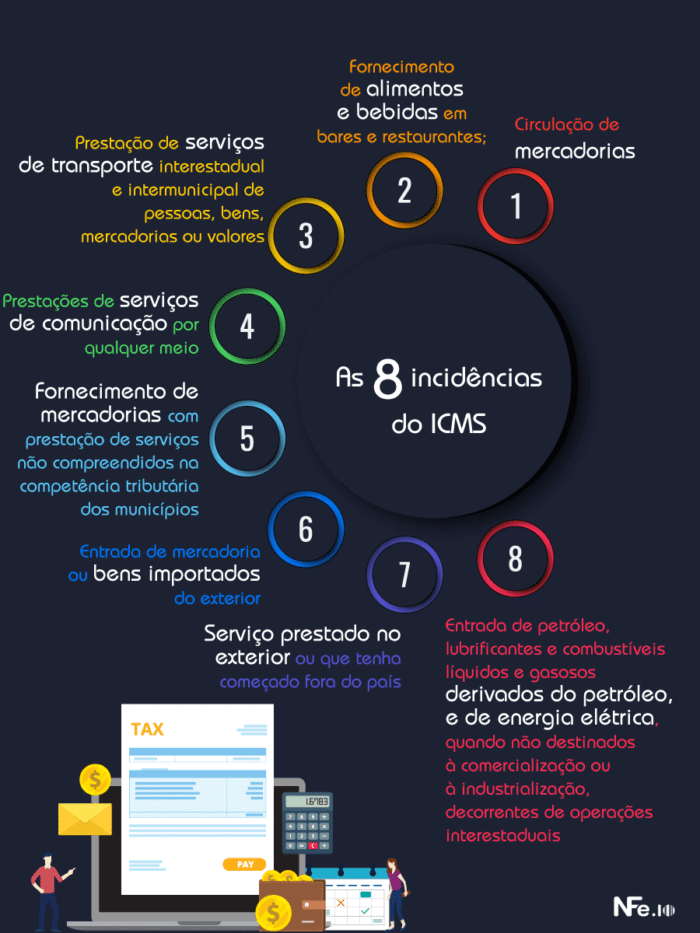

O ICMS é um imposto que incide sobre vários produtos ou serviços, de natureza estadual e regulamentado pela Lei Complementar nº 87, de 13 de setembro de 1996, também conhecida como Lei Kandir.

Dentre todas as diretrizes estabelecidas pela lei, estão definidas quais operações comerciais são passíveis de cobrança do imposto.

Confira no infográfico abaixo:

Dica de leitura: “Como calcular ICMS de um produto e ter mais controle sobre o pagamento deste importante tributo”

Agora que você já relembrou o ICMS, vamos mostrar como funciona o Difal.

Como funciona o Difal?

O Difal funciona como um mecanismo que traz mais justiça fiscal nas vendas realizadas entre os estados brasileiros. Dessa forma, o vendedor passa a ter que recolher, além do imposto interestadual, a diferença da alíquota local para aquela do estado no qual está situado o comprador.

Portanto, quando uma venda é realizada, calcula-se o ICMS interestadual no ato da emissão da nota fiscal. De igual maneira, gera-se a guia para o recolhimento do Difal, que deve acontecer antes do despacho da mercadoria.

Por que surgiu o Difal?

O Difal surgiu devido ao aumento do volume de vendas via internet. Antes desse ajuste, o ICMS recolhido ficava todo no estado de origem da empresa vendedora, fazendo com que os estados com menos quantidade de empresas fossem prejudicados nessas operações comerciais.

Por conta disso, criou-se o Difal, com o propósito de tornar a partilha do recolhimento do ICMS mais justo entre os envolvidos na transação comercial, ou seja, entre aquele que envia o produto e o que o recebe.

Vale destacar que o Difal também abrange as transações realizadas entre os não contribuintes do ICMS.

Como assim?

Quer dizer que, mesmo nas operações em que uma empresa vende diretamente para um consumidor final que não é contribuinte do imposto, é necessário realizar o recolhimento do Difal.

Para entender de maneira realmente completa o que é Difal, é fundamental compreender se a sua empresa é ou não obrigada a participar da divisão.

Aproveite e leia também: “Tudo o que você precisa saber sobre a atual tributação do ICMS no e-commerce”

Quem é obrigado a participar do Difal?

O Difal é obrigatório a todas as empresas que trabalham com vendas interestaduais, contribuintes ou não do ICMS. De acordo com o descritivo da Emenda Constitucional que regulamenta o Difal, trata-se de uma:

“…sistemática de cobrança do imposto sobre operações relativas à circulação de mercadorias e sobre prestações de serviços de transporte interestadual e intermunicipal e de comunicação incidente sobre as operações e prestações que destinem bens e serviços a consumidor final, contribuinte ou não do imposto, localizado em outro Estado”.

Lembrando que o recolhimento do Diferencial de Alíquota do ICMS é de responsabilidade da empresa de destino do produto ou serviço quando a transação envolver contribuintes do imposto.

Em vendas para não contribuintes, quem deve recolher o Difal é a empresa vendedora da mercadoria/prestadora do serviço.

Como ocorreu a implementação do Difal?

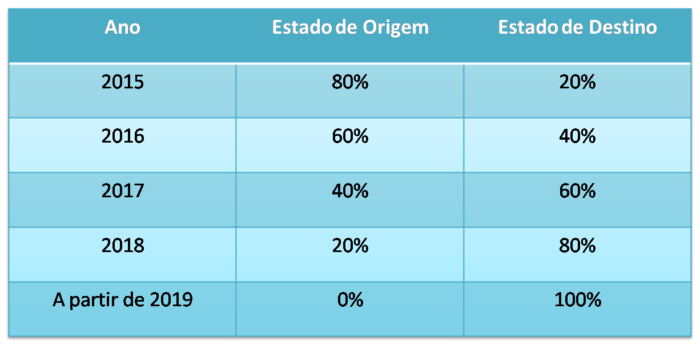

O Difal foi criado para garantir que o estado de destino do produto e/ou serviço receba parte do imposto. Porém, a partilha, que passou a ser considerada em 2015, aconteceu de forma gradual.

O período de ajuste ocorreu entre os anos de 2016 e 2018, abrangendo todos os estados nacionais e o Distrito Federal.

Confira como foi o processo de implementação do Difal:

Observação: aqui, vale destacar dois pontos:

- a tabela acima deve ser considerada para os casos em que o comprador não é contribuinte do ICMS;

- para participantes do Simples Nacional, a partilha do Difal não é aplicada.

A fim de deixar o entendimento sobre o que é Difal ainda mais claro, veja este comparativo sobre a distribuição do ICMS antes e depois da modificação.

Antes do Difal

Antes do Difal, a divisão era aplicável apenas em operações interestaduais nas quais o comprador também era contribuinte do ICMS.

Por exemplo, se uma empresa localizada em Pernambuco (ICMS de 7%) comprasse equipamentos de uma empresa situada no Rio de Janeiro (ICMS de 12%), a primeira deveria recolher 5% ao contabilizar os novos bens ao seu negócio.

Depois do Difal

Com o Difal, todas as operações interestaduais, incluindo aquelas cujo comprador não é contribuinte do ICMS, passaram a ter uma divisão de recolhimento.

Assim, o Difal passou a ter incidência no momento da emissão da nota fiscal.

Agora que você entendeu melhor o que é Difal, como iniciou e se a sua empresa precisa ou não participar dessa divisão de valores de ICMS, chegou a hora de conhecer como é feito o cálculo do tributo.

Como calcular o Difal?

Para calcular o Difal, o primeiro passo é encontrar a diferença entre a alíquota dos estados envolvidos na operação. Vale lembrar que as alíquotas de ICMS interestadual são divididas da seguinte forma:

- estados da região norte, nordeste, centro-oeste e Espírito Santo: 7%;

- estados da região sul e sudeste, exceto o Espírito Santo: 12%

Em seguida, é preciso conhecer os valores praticados internamente pelos estados. Para tanto, você deve consultar a tabela da região com a qual vai fazer a transação comercial.

A fim de facilitar o entendimento, confira este exemplo, para o qual consideramos que a alíquota interna do estado de destino é de 18%, a interestadual 12%, e o valor total da venda é de R$1.000,00.

Sendo assim, o cálculo pode se dar da seguinte forma:

- Difal = R$1.000,00 × ((18,00% – 12,00%)/ 100)

- Difal = R$1.000 x 0,06

- Difal = R$60,00

Fundo de Combate à Pobreza

Na hora de calcular o Difal, é preciso considerar mais um ponto. Em algumas regiões, há a incidência do denominado Fundo de Combate à Pobreza. Consiste em um acréscimo de 4% sobre o valor do ICMS de alguns produtos.

O objetivo desse recolhimento é que o estado aplique os valores em programas públicos e ações voltadas para o combate da desnutrição, bem como para melhoria de moradias, saúde e educação.

A tabela que informa sobre quais produtos incidem o Fundo de Combate à Pobreza varia de estado para estado.

Por isso, antes de realizar o seu cálculo do Difal, é bem importante consultar as determinações do estado de destino do produto ou serviço.

Quem deve recolher o Difal?

O recolhimento do Difal é de responsabilidade do vendedor quando a venda for a não contribuintes do ICMS. Todavia, quando a transação comercial for entre contribuintes, seu recolhimento deve ser feito pela organização que está adquirindo o produto ou serviço, ou seja, está no estado de destino.

Em outras palavras, quando a venda é realizada de uma empresa para o consumidor final, o recolhimento é feito diretamente pela empresa que está vendendo o produto.

Já quando a transação é realizada entre empresas, quem deve calcular e recolher o Difal é a companhia que está comprando o produto ou serviço.

Como emitir o Difal?

A emissão do Difal é feita à parte da nota fiscal, dado que não há um campo para sua discriminação no documento. Assim sendo, deve-se usar a GNRE (Guia Nacional de Recolhimento de Tributos Estaduais), que é emitida a cada nota fiscal gerada em vendas entre estados diferentes.

O processo é mais indicado para empresas com baixo volume de emissão do documento fiscal, ou ainda para aquelas nas quais as remessas interestaduais são feitas esporadicamente.

Para quem trabalha com um volume maior de transações entre estados, o melhor a se fazer é realizar a apuração, na qual a emissão do GNRE é mensal.

Esse é um recurso que vale também para organizações que têm inscrição estadual no estado de destino da mercadoria.

Como e quando recolher o Difal?

Uma vez emitida a GNRE, é possível realizar o pagamento em praticamente todas as instituições bancárias do país — lembrando de acrescentar o Fundo de Combate à Pobreza quando existir a incidência.

Para quem fizer a emissão nota a nota, o recolhimento deve ser feito antes do produto ser despachado, e uma cópia da GNRE precisa ser anexada ao Danfe para evitar problemas durante o transporte.

Já para as empresas que têm inscrição estadual no estado de destino ou fazem a substituição tributária do ICMS, o recolhimento pode ser mensal.

Como comprovar o recolhimento do Difal?

Para comprovar o recolhimento do Difal, é necessário usar o Sped Fiscal (Sistema Público de Escrituração Digital), sistema do governo que tem, por objetivo, enviar informações ao Fisco.

Vale destacar que estamos falando de um instrumento que unifica as atividades de recepção, validação, armazenamento e autenticação de livros e documentos que integram a escrituração contábil e fiscal das empresas.

Dessa forma, a entrega da declaração do recolhimento do Difal deve ser feita mensalmente, por meio digital pelas pessoas jurídicas que realizaram seu recolhimento.

Como o Difal é aplicado no e-commerce?

O Difal foi modificado com foco nas vendas realizadas por e-commerces. Assim sendo, quando existe uma venda feita por uma loja virtual em um estado para uma pessoa compradora de outro estado, a organização que está realizando a venda precisa fazer o cálculo e recolhimento do Difal.

Com a introdução da medida, houve mais justiça para os estados com menos lojas virtuais e evitou-se a guerra fiscal, na qual as empresas ficam migrando de estado em estado para encontrar o melhor local para suas operações.

Dessa maneira, uma parte do recolhimento do ICMS fica no estado de origem, no qual a empresa está sediada, e outra parte, no estado de destino, onde está o consumidor da mercadoria.

Como funciona o Difal no Simples Nacional?

Até o ano de 2016, quem era optante pelo Simples Nacional precisava fazer o recolhimento do Difal. Todavia, a partir da Liminar 5464, determinou-se a exclusão do Diferencial de Alíquota do ICMS para quem está nesse regime tributário.

No entanto, por conta do tema ainda gerar controvérsias, há casos de empresas que sofrem a cobrança. Quando isso acontece, o contribuinte deve procurar a Secretaria de Estado da Fazenda (Sefaz) e solicitar a reversão do tributo.

Como automatizar o cálculo de Difal na emissão de notas fiscais?

Como você viu ao longo desse texto, o Difal deve ser calculado em todas as vendas interestaduais, sejam elas feitas para pessoas físicas ou jurídicas.

Para facilitar o seu cálculo, a melhor solução é contar com um software que automatiza a emissão de notas fiscais no seu estabelecimento.

Assim, você já sabe exatamente o quanto terá que pagar de alíquotas no estado de origem e destino, se precisará pagar o Fundo de Combate à Pobreza, e evitará problemas com o fisco.

Nesse contexto, um sistema que se destaca no mercado é o NFE.io. Com a ferramenta, você passa a ter mais tranquilidade e segurança na emissão das suas notas fiscais. Acesse o site da NFE.io e confira todas suas funcionalidades.