Saber como calcular ICMS sobre frete na nota fiscal é essencial para evitar erros no momento da emissão da NF, retrabalho e até mesmo multas desnecessárias.

Vale destacar que o ICMS é um imposto que não incide somente sobre o frete, mas também é cobrado sobre produtos e serviços que se locomovem entre municípios ou estados diferentes.

Por isso, é crucial saber como calculá-lo tanto na circulação de mercadorias e serviços, quanto no frete, para precificar corretamente seu produto.

Neste artigo, vamos mostrar o que é o ICMS sobre o frete, qual é sua porcentagem e quem é o responsável por pagar o imposto do transporte. Boa leitura!

O que é mesmo ICMS?

O Imposto sobre Circulação de Mercadorias e Serviços (ICMS) é um tributo estadual, que incide sobre a venda de mercadorias, a prestação de serviços e o transporte intermunicipal e interestadual. Seu objetivo é gerar receita para financiar atividades estaduais, com cálculo baseado em uma alíquota sobre o valor da operação.

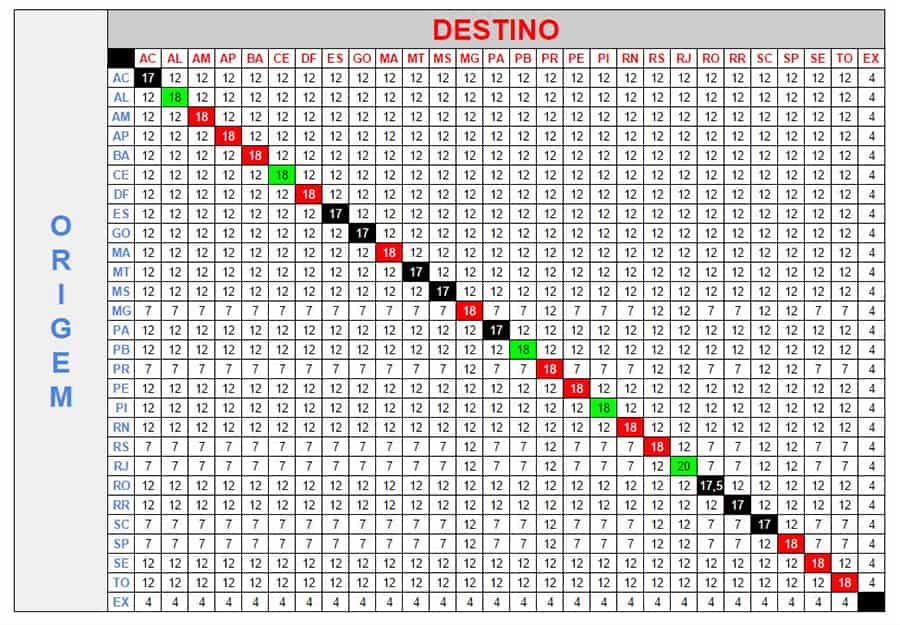

Normalmente, o valor do ICMS já está embutido no preço final do produto ou serviço. No caso, a alíquota varia de estado para estado, conforme a tabela abaixo:

Além disso, o ICMS é um imposto seletivo. Isso significa que a alíquota pode variar de acordo com o produto ou serviço em questão.

Feijão, por exemplo, possui ICMS mais barato do que bebidas alcoólicas e cigarros, pois é considerado um dos produtos mais essenciais à vida humana.

Há também as mercadorias que são isentas de ICMS, tais como livros, jornais, hortifrutigranjeiros, alguns medicamentos etc.

Princípios do ICMS

O ICMS é regido por dois princípios básicos. São eles:

- não cumulatividade;

- seletividade.

Confira mais detalhes!

Não cumulatividade

A circulação de mercadorias é um processo de várias etapas que pode ocorrer em diferentes regiões do país.

Por exemplo, uma matéria-prima pode ser produzida no estado A e vendida para uma indústria do estado B. Depois, o estado B transforma a matéria-prima em um produto que será vendido para atacadista do estado C.

Em seguida, os atacadistas do estado C vendem para varejistas de outros estados que, por fim, vendem para consumidores também de outros estados.

Para evitar a tributação “em cascata”, o ICMS não incide sobre o valor recolhido na etapa anterior do processo produtivo ou de comercialização.

Se um lojista pagar R$ 10 por um produto e vender a R$ 20, a alíquota incide sobre os R$ 20, mas ele ganha um crédito sobre a entrada. Imagine uma alíquota de 18%.

O ICMS, neste exemplo, será de R$ 3,60, mas como ele teve um ICMS de R$ 1,80 na entrada, o valor a recolher será R$ 3,60 – R$ 1,80 = R$ 1,80. Ou seja, o recolhimento não incide sobre a etapa anterior.

Seletividade

A Constituição Federal garante o princípio da seletividade do ICMS. Isso significa que a alíquota que incide sobre determinado produto ou serviço pode depender da sua essencialidade.

Ou seja, quanto mais essencial a mercadoria for para atender às necessidades humanas, menor será a alíquota de ICMS.

Por exemplo, a alíquota do arroz é menor que a alíquota da cerveja, pois o primeiro é mais essencial para a manutenção da vida humana.

Entenda mais sobre ICMS neste vídeo:

Veja também: Entenda o que é substituição tributária e como chegar ao ICMS-ST

O que é ICMS sobre frete?

O ICMS sobre frete se refere à incidência do imposto sobre o valor do transporte de mercadorias entre diferentes municípios ou estados. No Brasil, quando uma mercadoria é transportada de um local para outro e é cobrado um valor pelo transporte, este valor (frete) também pode ser tributado pelo ICMS.

Isso significa que tanto a mercadoria quanto o serviço de transporte dela podem ser alvo desse imposto estadual. A alíquota varia conforme a legislação de cada estado e a natureza da operação.

Há situações em que não há incidência desse imposto sobre o frete, como:

- exportação de mercadorias, inclusive de produtos primários e industrializados semi-elaborados;

- vendas para outros estados relativas a energia elétrica, petróleo, derivativos e destinados à indústria ou comércio;

- transferência de propriedade de estabelecimento industrial, comercial, ou outra espécie;

- alienação fiduciária em garantia.

Ainda, há outras situações em que o ICMS sobre o frete pode ser isento, sendo que é possível averiguar essas isenções no Art. 3º da Lei Complementar nº 87.

Qual a porcentagem do ICMS sobre o frete?

A porcentagem do ICMS sobre o frete varia de acordo com o total do serviço, assim como com o local de origem e destino do transporte. Para isso, são adotadas duas regras para se encontrar o valor total da alíquota.

Quando o transporte é realizado dentro do mesmo estado, ou seja, o comprador e vendedor estão dentro da mesma unidade federativa, nesse caso, é aplicada a alíquota interna, determinada por cada estado.

Já se o comprador e vendedor estão em estados diferentes, é aplicada a alíquota interestadual, que também varia entre os estados, mas basicamente é:

- 7% quando o vendedor está nos estados do Sul e Sudeste, com exceção do Espírito Santo;

- 12% quando o vendedor está nos demais estados, incluindo o Espírito Santo.

Como calcular ICMS sobre frete na nota fiscal? 3 exemplos!

Antes de saber como calcular ICMS sobre frete na nota fiscal, é importante entender que, nesse caso, o imposto deverá incidir sobre o Conhecimento de Transporte Eletrônico (CT-e).

Trata-se de um documento fiscal obrigatório que registra todos os dados relacionados ao serviço prestado. Na hora da emissão do CT-e, o ICMS deverá ser calculado e descrito corretamente neste documento.

A emissão correta do CT-e certifica ao Fisco que a operação de transporte está em conformidade com a legislação vigente.

Com isso em mente, veja como calcular ICMS sobre frete na nota fiscal.

Fórmula

A fórmula para esse tipo de cálculo é bem simples: ICMS = Preço X Alíquota.

A base para calcular o ICMS será o valor total do serviço prestado. Já a alíquota desse imposto vai depender de onde o transporte está vindo e para onde ele está indo.

Ou seja, quando a origem e o destino do transporte pertencem ao mesmo estado, incide-se a alíquota interna estabelecida pelo próprio estado.

Mas nos casos em que a origem e o destino são em estados diferentes, aplica-se a alíquota interestadual do destino.

Se o imposto do estado de destino for maior que a alíquota interestadual, deverá ser aplicada a Diferença de Alíquota (Difal) sobre o valor do frete.

Logo adiante, confira 3 exemplos práticos, começando pelo cálculo do ICMS sobre frete interestadual.

Exemplo 1

Imagine que o valor do frete para transportar as mercadorias seja de R$ 2 mil. Tais mercadorias sairão do Mato Grosso para o Espírito Santo.

Segundo a Tabela de ICMS, a alíquota incidente para esse serviço é de 12%.

Para calcular o valor líquido do ICMS sobre o frete, é preciso chegar à base de cálculo deste imposto por dentro, ou seja: 100% – 12% = 88%.

Aqui, 100% é o valor total do frete e 12% correspondem à alíquota. Dessa forma, R$ 2 mil representam 88% de todo o valor do serviço prestado.

Seguindo: R$ 2.000,00 ÷ 0,88 = R$ 2.272,72

Esse, então, será o valor total do frete com a incidência do ICMS que, neste exemplo, custa R$ 272,72 (12%).

Exemplo 2

Usaremos agora como exemplo uma empresa de Roraima que comprou um produto de uma companhia localizada em São Paulo no valor de R$ 20 mil.

Se alíquota interestadual praticada entre Roraima e São Paulo for de 8% e a alíquota de ICMS do estado de Roraima é de 17%, logo:

- ICMS interestadual = R$ 20.000 X 0,08 = R$ 1.600

- ICMS Roraima = R$ 20.000 X 0.17 = R$ 3.400

Com esses valores, calcula-se o Diferencial de Alíquota:

- DA = R$ 3.400 – R$ 1.600 = R$ 1.800,00

Exemplo 3

Neste exemplo, utilizaremos a alíquota geral cobrada no estado de São Paulo: 18%.

Assim, se um produto custa R$ 5 mil e a alíquota que incide sobre ele é de 18%, então, o valor do ICMS será de R$ 900. Isso significa que, sem o ICMS, o produto custaria R$ 4.100.

Vale a pena lembrar que o valor do ICMS já vem incluído no preço das mercadorias que é passado ao consumidor.

Como você pôde perceber, saber como calcular ICMS sobre frete na nota fiscal não tem muito segredo. Basta seguir tudo o que você aprendeu aqui para ficar em dia com suas obrigações fiscais!

É importante também que você entenda que, quando a empresa faz uso de veículos próprios para efetuar a entrega de suas mercadorias, isso não se caracteriza como prestação de serviço de transporte.

Logo, mesmo que haja cobrança de frete, esse não precisa ser tributado separadamente pelo ICMS.

Quem paga o ICMS do transporte?

Com base na Lei Complementar nº 87, o pagamento do frete deve ser feito por uma pessoa física ou jurídica que realiza operações de circulação de mercadorias ou, então, prestação de serviços de transporte, com volume que caracterize o intuito comercial.

Também são considerados pagadores do ICMS de transporte quem faça importação de mercadorias do exterior, seja destinatário de serviços prestados no exterior ou adquira em licitação mercadorias apreendidas ou abandonadas.

O que acontece se o ICMS não for recolhido devidamente?

Caso o ICMS não seja recolhido devidamente, há várias penalidades. Afinal, o Fisco passa a considerar o contribuinte como inadimplente. Esse atraso está sujeito a incidência de juros fixados de acordo com a Selic e mais multas.

Recentemente, o Supremo Tribunal Federal tentou tipificar, inclusive, a ausência de recolhimento do ICMS como crime. Entretanto, foi deliberado que o não recolhimento “em operações próprias, quando não é contumaz, não configura comportamento criminoso”.

Por outro lado, esse não recolhimento pode gerar diversos problemas e o valor do ICMS pode se avolumar com o tempo, tornando-se ainda mais oneroso para a empresa.

Como emitir guia de ICMS de frete?

Agora que já mostramos como é calculado o ICMS sobre o frete e quem é o responsável por ele, chegou o momento de entender como emitir a guia para esse recolhimento.

1. Documento de Arrecadação Estadual (DAE)

Em se tratando de transportadores autônomos, o pagamento do frete é feito por meio do DAE que pode tanto ser feito pelo remetente, quanto pelo destinatário.

Esse documento é emitido no site da Secretaria de Estado e Fazenda. Lá, pode-se encontrar o modelo correto para sua Unidade Federativa.

2. Guia Nacional de Recolhimento de Tributos Estaduais (GNRE)

Essa é uma guia para o recolhimento de ICMS de outros estados. Portanto, é um documento específico para casos em que o destino da carga é diferente do estado onde o produto foi produzido.

Vale dizer que, além de pagar a guia, a transportadora precisa emitir outros documentos, como o CT-e e o MDF-e que falamos no início deste artigo.

Portanto, é preciso emitir as guias citadas, pois é através delas que o ICMS será calculado e cobrado. E quem faz o pagamento desse frete é o destinatário ou o emissor da mercadoria, que automaticamente será quem pagará o ICMS.

Use a tecnologia para calcular impostos automaticamente

Apesar de ser relativamente fácil calcular o ICMS sobre frete na nota fiscal, quanto mais vendas sua empresa tiver, mais vezes terá que realizar essa conta.

Por isso, nada melhor do que automatizar tarefas repetitivas como essa.

Com a NFe.io, o cálculo dos impostos é automático. Aliás, a plataforma emite todas as suas notas fiscais, gera os arquivos HTML e XML e já envia diretamente para o e-mail dos clientes.

Assim, você consegue emitir notas de mais de uma empresa para diferentes prefeituras, sem sair do sistema. E mais: se o site da prefeitura estiver fora do ar, o sistema faz o reenvio automático, até a nota ser emitida!

Nossa solução ainda oferece diversas vantagens, tais como consultas automatizadas de CPF e CNPJ, além de desconto no certificado digital.

Quer todos esses benefícios para sua empresa? Então, entre em contato agora com um de nossos especialistas e conheça melhor a NFe.io!