Saber o que é demonstração de fluxo de caixa (DFC) é essencial para acompanhar todas as entradas e saídas de recursos financeiros da empresa.

Esse relatório serve como um guia para identificar a situação real do negócio a fim de criar novas estratégias para vender mais e reduzir custos, receber investimentos, realizar fusões e aquisições etc.

A elaboração da DFC é obrigatória para empresas de capital aberto ou que possuem patrimônio líquido maior que R$2 milhões. Afinal, entre diversas finalidades, esse documento serve para demonstrar a capacidade da empresa de manter seu caixa no azul ao longo dos anos.

Devido à sua tamanha importância, preparamos este texto para você entender o que é DFC, qual o objetivo da demonstração do fluxo de caixa, como funciona na prática e como fazer uma. Acompanhe!

O que é demonstração de fluxo de caixa (DFC)?

A demonstração de fluxo de caixa, conhecida pela sigla DFC, é um relatório contábil que reúne todas as entradas e saídas de recursos da empresa durante um determinado período, mostrando os resultados desse fluxo financeiro. Ou seja, quanto realmente tem no caixa da companhia.

A partir dessa possibilidade da análise da situação financeira, ele oferece vários benefícios ao negócio, como:

- melhor gestão contábil e financeira;

- maior controle das finanças;

- orientação para tomada de decisão;

- identificação de erros e desvios para realizar melhorias internas;

- garantia de segurança para receber aportes de investimentos ou fazer fusão ou aquisição.

Qual o objetivo da demonstração do fluxo de caixa?

A DFC serve para analisar a capacidade da empresa de gerar caixa ao longo de determinado período, geralmente anual. Assim, revela a situação financeira e possibilita a identificação de pontos de melhorias, além de erros e possíveis desvios no caixa.

E mais: orienta a tomada de decisão de líderes e empresários, fornecendo dados para elaborar planejamentos, orçamentos, pensar em investimentos ou até mesmo para criar estratégias a fim de reverter um cenário negativo.

Além disso, serve como uma das bases do balanço patrimonial da empresa e como um dos fatores decisórios para investimentos, fusão ou aquisição. Os possíveis interessados em comprar parte ou totalidade do negócio precisam entender se há capacidade da marca gerar lucro ao longo dos anos. E a DFC é essencial para essa avaliação.

Afinal, essa capacidade de lucrar é um dos fatores levados em consideração ao calcular o valor de mercado da empresa, chamado de valuation.

E, no caso de investidores que pretendem comprar uma empresa, a DFC mostra o potencial de crescimento do negócio e os riscos associados à operação. Até porque ninguém quer aplicar seus recursos em uma companhia que está perto da falência ou com graves prejuízos financeiros nos últimos anos.

Por esses e muitos outros motivos, um dos maiores objetivos de qualquer companhia é manter o fluxo de caixa positivo, gerando cada vez mais lucro.

Como funciona a demonstração do fluxo de caixa?

Para entender como funciona a demonstração do fluxo de caixa é necessário conhecer a estrutura do modelo padrão estabelecida pelo Comitê de Pronunciamentos Contábeis – CPC 03. Ela se divide em três atividades gerais: atividades operacionais, de investimento e de financiamento.

- Atividades operacionais: reúne dados da DRE (demonstração de resultado do exercício) e do balanço patrimonial. Como receitas, custos, despesas, contas a pagar e a receber, pagamentos à vista, salários, fornecedores etc.

- Atividades de investimento: aplicações que podem gerar benefícios futuros a longo prazo, como compra ou venda de um ativo imobilizado, aquisição de um imóvel etc.

- Atividades de financiamento: todas as ações para captar recursos de terceiros ou dos próprios sócios quando a empresa está com caixa defasado ou precisa realizar melhorias urgentes. Inclui empréstimos, financiamentos, emissões de ações, entre outros.

E todas essas atividades resultam nas entradas e saídas de caixa do negócio.

Como analisar a demonstração de fluxo de caixa?

A DFC é bem mais fácil de analisar do que uma DRE, por exemplo. Nesse caso, ela reúne apenas as movimentações financeiras ocorridas, sem ter previsões para os próximos anos.

Baixe Gratuitamente: Planilha de Controle Financeiro

Tenha um controle maior do financeiro da sua empresa com essa planilha gratuita da NFE.io! Com ela você poderá registrar entradas e saídas, gerenciar os recebimentos e pagamentos recorrentes e ter previsibilidade financeira de todo o seu ano!

O resultado é visto em uma fórmula simples:

Receitas – Despesas = Fluxo de caixa

Se for positivo, significa que a empresa está com boa saúde financeira. Se for negativo, mostra que está no vermelho e é preciso realizar ações emergenciais para reverter a situação o quanto antes.

Como demonstrar o fluxo de caixa? Veja exemplos!

A demonstração de fluxo de caixa pode ser feita por dois métodos: o indireto e o direto. Entenda melhor sobre eles!

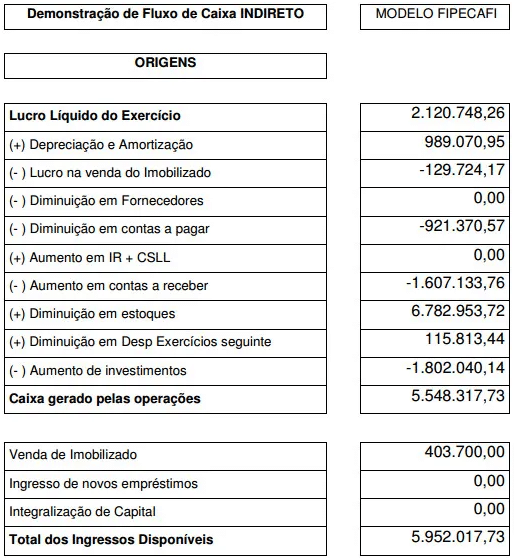

Método indireto

Leva em consideração o ajuste do lucro líquido e das variações das contas patrimoniais ligadas ao DRE.

Isto é, esse método chega ao mesmo valor do direito, só que concilia o lucro líquido com o caixa gerado pelas operações.

Veja um exemplo da DFC pelo método indireto.

Fonte: Monografias Brasil Escola

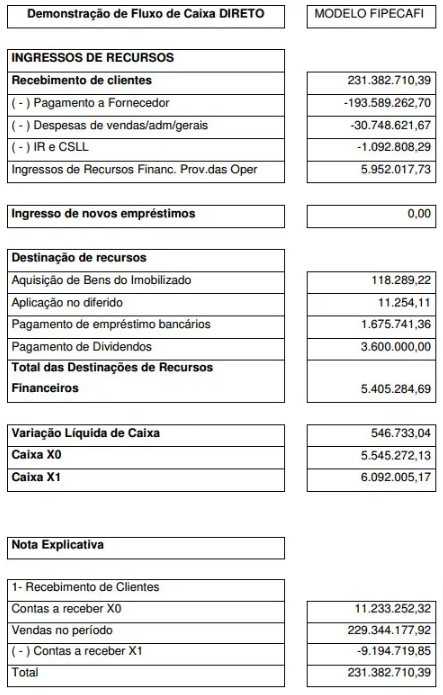

Método direto

Considerada os valores brutos de entradas e saídas, como os recebimentos de clientes, despesas da empresa, pagamentos a fornecedores, entre outros.

O que mostra que a diferença entre o método indireto e direto é que o primeiro aponta lucro ou prejuízo da companhia durante determinado período, e o segundo mostra a quantia de recursos no caixa.

Confira um exemplo da DFC pelo método direto para entender melhor.

Fonte: Monografias Brasil Escola

Qual a importância do DFC para operações de fusões e aquisições?

Como já destacamos acima, a demonstração de fluxo de caixa é importante para todos os envolvidos em uma negociação de fusão ou aquisição (M&A).

Para o lado do vendedor, ele utiliza esse resultado para realizar o valuation da empresa quando é calculado pelo método de fluxo de caixa descontado. Que o tipo de cálculo mais usado no mercado atualmente.

Já para o lado do investidor o DFC possibilita entender a capacidade de uma empresa de gerar lucro no futuro analisando as demonstrações dos últimos anos. Assim, vê se realmente é um bom negócio.

Não se esqueça que para realizar uma operação de fusão ou aquisição de modo profissional, seguro e eficiente, com valores justos para os envolvidos, é fundamental contar com um consultoria de compra e venda de empresas. Bons negócios!

Fonte: Capital Invest, uma das principais boutiques de M&A no Brasil, com quase 20 anos de experiência em assessoramento financeiro para avaliação, compra e venda de empresas.